Durant l’été, nous vous proposons de découvrir ou redécouvrir certains articles “à succès” publiés cette année sur le blog Finance & Stratégies.

Alors qu’ils sont aujourd’hui montrés du doigt parmi les produits financiers « toxiques », les CDS appellent quelques questions essentielles : en quoi ont-ils contribué à la crise financière ? Quels sont les moyens d’une régulation efficace du marché des CDS ?

1 – CDS et spéculation

Début 2008, les comptes de l’assureur américain AIG enregistraient plus de 300 milliards d’engagements en CDS, dont près de 240 milliards vis-à-vis d’établissement financiers étrangers. Sauvé par l’Etat américain, AIG a certes honoré une partie de ses engagements et versé plus de 90 milliards de dollars à ses contreparties sur CDS, mais l’assureur fait encore peser un risque systémique sur la sphère financière. Comprendre les motifs d’une telle faillite nécessite de comprendre la façon dont les opérateurs appréhendent le marché des CDS.

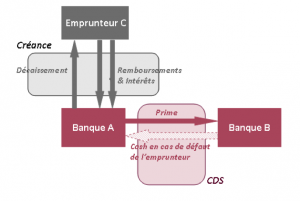

Le trading de CDS induit une forte asymétrie au risque. Prenons l’exemple d’une contrepartie A qui anticipe une dégradation du rating de l’emprunteur C. Une stratégie possible consiste pour A à acheter à sa contrepartie B un CDS ayant pour sous-jacent C.

fig.1 : Contreparties et flux financiers en jeu dans un deal CDS

La contrepartie A, long CDS, est uniquement exposée aux évolutions du marché (si le rating de C s’améliore, le prix du CDS acheté par A va baisser).

La contrepartie B, short CDS, est doublement exposée :

- Aux évolutions du marché (si le rating de C se dégrade, le prix du CDS vendu par B va s’apprécier).

- Au risque de défaut de C.

Le marché tient compte de cette asymétrie et le prix des CDS est par conséquent élevé. En 2007, certains intervenants de la place ont sous-estimé le risque d’une position vendeuse de CDS, et vendu massivement ce qui leur est apparu comme des produits très rentables.

Cette stratégie se révèle payante sur un marché stable/haussier, configuration dans laquelle le vendeur se contente de toucher les primes en portant le risque.

2 – Retournement du marché

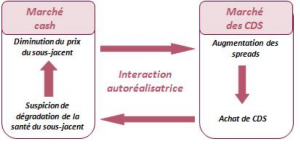

Lorsque le marché se dégrade, les investisseurs liquident leurs positions. Quand ils sont vendeurs sur le cash, la taille de leurs ordres est susceptible de faire peser le doute sur la santé des sous-jacents. Dans ce cas, le risque spécifique des entreprises concernées (et perçu par le marché) s’apprécie, ce qui se traduit par une hausse significative du prix des CDS correspondants. Hausse qui envoie un signal pessimiste au marché cash. Celui-ci réagit alors par de nouvelles ventes de titres… et le mouvement se poursuit dans un cycle d’anticipations autoréalisatrices baissières.

fig.2 : Mécanisme d’enclenchement d’une dynamique baissière

L’opacité des marchés de gré à gré a été un vecteur de la crise financière actuelle. Pourtant, la communauté financière dispose de modalités permettant de pallier l’inefficience de ces marchés ; les chambres de compensations en sont un exemple-clef.

3- Fonctionnement des chambres de compensation

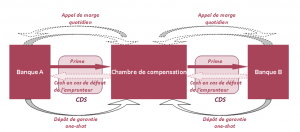

La chambre de compensation agit comme un intermédiaire entre l’acheteur et le vendeur, qui ne sont, de fait, plus directement liés. Juridiquement, les contreparties de la transaction s’engagent contractuellement avec la chambre. Elles doivent déposer un dépôt de garantie (un montant défini contractuellement et sensé couvrir les pertes des contreparties) et procéder à des appels de marge.

fig.3 : Positionnement de la chambre de compensation

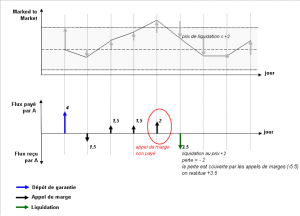

Concrètement, le dépôt de garantie est payé lors de la conclusion de l’opération : les contreparties en présence doivent verser à la chambre de compensation un montant généralement égal à la variation maximale journalière du prix du produit financier en jeu.

De plus, les appels de marge sont versés périodiquement à la chambre de compensation. Ils sont destinés à couvrir les variations de prix de l’instrument. La chambre de compensation opère un netting global des positions de chaque intervenant, ceux-ci étant tenus de régler leur appel de marge périodique dans les délais impartis, faute de quoi leurs positions seraient liquidées.

Grâce à ces dispositifs, seul le solde du portefeuille marked-to-market fait l’objet d’un paiement. Corrélativement, le risque de liquidité s’en trouve réduit puisqu’un seul retard de paiement déclenche la liquidation des positions.

fig.4 : Flux financiers liés à l’existence d’une chambre de compensation

Dans l’éventualité du défaut d’une des contreparties, la chambre de compensation dispose du dépôt de garantie afin de racheter le produit sur le marché ; si celui s’avère insuffisant, elle peut recourir à un fonds de garantie dédié.

4 – Apports des chambres de compensation

En septembre 2007, le marché de l’immobilier se retourne ; mécaniquement le risque porté par certains acteurs (en particulier les assureurs) est tel que leur notation est dégradée. Conformément aux clauses contractuelles de certains contrats de CDS, ces acteurs sont forcés d’effectuer des versements au bénéfice de leurs contreparties. Face à ces décaissements, des intervenants, tel AIG, ne doivent leur salut qu’à l’intervention de l’Etat américain.

Cet exemple met en lumière l’intérêt d’un mécanisme de compensation. Or des entités dédiées permettent de systématiser ce type de fonctionnement à l’ensemble des transactions des intervenants : il s’agit des chambres de compensation. Ainsi, au lieu d’être soumises entièrement l’une et l’autre au risque de liquidité et de contrepartie, ils bénéficient de la « protection » de celle-ci : dès qu’un intervenant n’est plus en mesure de régler ses appels de marge, ses positions sont liquidées. Conserver une position dégradée et illiquide est alors inenvisageable. La solvabilité des acteurs des marchés financiers est ainsi sous contrôle et des flux one shot de plusieurs milliards tels que ceux qui ont concernés la SG et AIG ne sont plus possibles.

Plus généralement, la mise en place des chambres de compensation nécessite la standardisation des contrats de CDS. Quoique cette standardisation offre moins de souplesse en terme de structuration, elle permet en revanche des gains considérables en terme de transparence : les acteurs du marché sont connus des chambres de compensation (taille et fréquence des ordres, niveau d’exposition, dynamique des risques…), les évènements de crédits répondent à une définition standard (rapidité d’exécution, reconnaissance non ambiguë d’un évènement…).

Ainsi, l’existence d’une chambre de compensation permet de mieux appréhender la dynamique du marché. En désamorçant une crise de liquidité dès ses prémices, elle éloignerait l’éventualité d’une propagation systémique.

* * *

Dans un contexte très critique à l’encontre de la sphère financière, les banques de la place doivent anticiper les exigences du régulateur. Aujourd’hui, la standardisation des contrats de dérivés de crédits et la cinématique de compensation sont en marche. Cette standardisation doit s’appuyer sur l’ensemble des spécificités des établissements de la place, condition sine qua non d’un marché des CDS sécurisé.

L’effet des CDS dans le bilan des banques

Tags :