Pendant que la cacophonie a repris en Europe sur le plan politique, le marché délaisse la question des taux d'intérêt en Europe pour se porter de plus en

plus jour après jour sur la question N°1 rappelée mercredi et le week-end dernier qui concerne les effets de l'instabilité financière et des coupes budgétaires sur la croissance économique. La

question est d'autant plus cruciale que la saison des résultats est terminée et qu'il n'y a plus de publications ou presque pour jauger finement de l'état de celle-ci à partir

des comptes des sociétés ce qui tend à placer les opérateurs dans une approche globale ou macro (économique)

Pendant que la cacophonie a repris en Europe sur le plan politique, le marché délaisse la question des taux d'intérêt en Europe pour se porter de plus en

plus jour après jour sur la question N°1 rappelée mercredi et le week-end dernier qui concerne les effets de l'instabilité financière et des coupes budgétaires sur la croissance économique. La

question est d'autant plus cruciale que la saison des résultats est terminée et qu'il n'y a plus de publications ou presque pour jauger finement de l'état de celle-ci à partir

des comptes des sociétés ce qui tend à placer les opérateurs dans une approche globale ou macro (économique)

D'autre part, là où les questionnements se portent sur l'avenir et la solidité de l'euro le marché des changes fait en fait une place à l'euro plus complexe qu'il n'y paraît et qui est en concordance avec ce questionnement de fond du marché.

→ Afin de bien comprendre la menace qui pèse maintenant, reprenons son cheminement :

Une fois que le déclencheur premier de l'élévation des taux grecs est venu faire lâcher prise au CAC le 27 avril, les premiers signes sur la croissance et surtout son évaluation par le marché sont apparus dans ce que nous avons appelé "une nouvelle épine dans le pied" au travers de la baisse de l'indice des semi-conducteurs, sorte d'indicateur précurseur de l'activité économique. Les réponses du marché sont apparues également négatives au travers de lourdeurs sectorielles croissantes aux USA via le secteur des matériaux et de l'énergie sensibles au cycle économique.

2nd épine dans le pied a surveiller, le secteur financier américain a opéré un retournement qui s'est poursuivi aujourd'hui avec la chute de la totalité des secteurs, le Dow Jones terminant à - 3,60 % à 10 068,01 points sous sa moyenne mobile à 200 jours. C'est donc au tour de la bourse de New York de plonger ? Oui mais cela va plus loin.

Le marché ne fait plus de tri mais 'balance' à peu près tout de manière plus uniforme que ce soit les différents secteurs aux USA ou les indices actions européens qui terminent tous en baisse de 1 à 2 % loin des grands écarts observés précédemment entre les places du sud et du nord de l'Europe, mais aussi les places en Asie ou les matières premières.

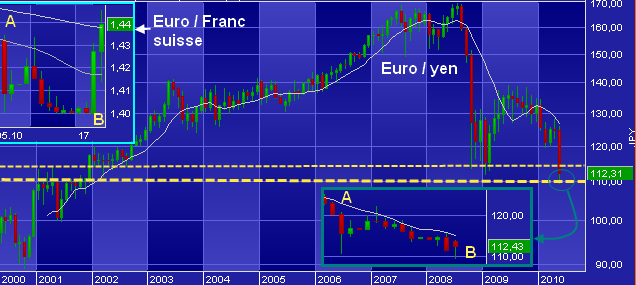

Les ruptures liées à l'Euro ou à l'Europe ne sont plus directement en cause comme cela était le cas lors du Krach éclair à Wall Street avec une baisse de l'euro contre l'ensemble des grandes devises mondiales. A cette date, la rupture était consommée avec le franc suisse et le yen (point A sur le graphe ci-dessous) En cette fin de semaine, l'euro reprend de la hauteur contre le franc suisse, contre la livre sterling (+1 %) et le dollar à 1,2465 alors qu'il continue à chuter contre le yen de 2 % dans un mouvement qui implique aussi une chute du dollar contre yen qui approche 3 %.

Sont en cause ici les débouclages des opérations de carry-trade et non plus la faiblesse de l'euro et les questionnements y attenant. Sur le point B, l'euro-franc suisse repasse 1,43 alors que l'euro-yen réalise de nouveaux plus bas. Tous les emprunts réalisés en yen par les opérateurs pour bénéficier de taux extrêmement bas et dont les sommes sont ensuite replacées sur des supports à plus forts rendements un peu partout dans le monde sont entrain d'être remboursés pour partie sous l'aversion au risque et la crainte de voir la croissance se réduire. L'opération est donc faite en sens inverse avec vente du support de placement en euro ou en dollar pour la plupart et achat de yens pour clore l'emprunt ou la position de départ.

→ La 3 ème épine dans le pied se trouve donc maintenant au travers d'une rupture potentielle du support majeur sur l'euro-yen avec son corrolaire, la vente massive d'une multitudes d'actifs à travers la planète pour solder ce type de positions spéculatives.

La configuration d'ensemble pour le CAC40 (ci-dessus) reste inchangée avec de nouveaux vifs décrochages très probables sous la zone support inférieure signalée en rouge, c'est à dire entre 3349 et 3322 et sans réel support intermédiaire avant le gap du 15 juillet 2009 (en blanc). La menace d'une death cross (cercle blanc) entre les moyennes mobiles moyen et long terme se précise par contre jour après jour. La bourse de Madrid est également sur un support très important, le DAX sur sa moyenne mobile long terme et l'indice de la peur (VIX) à de nouveaux sommets à 45, soit un environnement également propice à de forts décalages baissiers en cas de rupture.