La crise actuelle a révélé l'incroyable vulnérabilité de notre système financier aux aléas conjoncturels. Face à ce constat, le diagnostic de nos gouvernants a été jusqu'ici très pauvre, et les mesures adoptées, telles que la taxation des bonus dans les banques, paraissent plus relever de la politique-spectacle désireuse de fournir des boucs émissaires aux opinions, que de prendre les décisions courageuses qui s'imposent. En deux mots, il faut cesser de subventionner de façon insidieuse mais dans des volumes considérables l'industrie bancaire, car tout secteur subventionné devient peu performant et prompt aux erreurs graves de gestion. Ce n'est qu'à ce prix que nous sortirons de l'économie de la dette, celle du risque systémique permanent.

La crise actuelle a révélé l'incroyable vulnérabilité de notre système financier aux aléas conjoncturels. Face à ce constat, le diagnostic de nos gouvernants a été jusqu'ici très pauvre, et les mesures adoptées, telles que la taxation des bonus dans les banques, paraissent plus relever de la politique-spectacle désireuse de fournir des boucs émissaires aux opinions, que de prendre les décisions courageuses qui s'imposent. En deux mots, il faut cesser de subventionner de façon insidieuse mais dans des volumes considérables l'industrie bancaire, car tout secteur subventionné devient peu performant et prompt aux erreurs graves de gestion. Ce n'est qu'à ce prix que nous sortirons de l'économie de la dette, celle du risque systémique permanent.

L'économie de la dette: attention fragile !

L'une des causes, non pas du déclenchement de la crise, mais de sa gravité, a été la faiblesse des fonds propres bancaires comparés aux risques de pertes dissimulées dans leurs portefeuille d'actifs. Les entreprises du secteur financier se caractérisent par des taux de vrais fonds propres très faibles, et un financement de leur activité par un "effet de levier", c'est à dire un recours à l'endettement, très élevé. Certes, depuis la faillite de Lehman Brothers, toutes les banques sont engagées dans une course contre la montre pour tenter de redresser la structure du passif de leur bilan. Il n'empêche que la caractéristique fondamentale des banques est d'opérer à partir de fonds propres incroyablement faibles. Cela n'a pas toujours été vrai: jusqu'à la fin du XIXème siècle, le niveau de fonds propres des banques

J'ai en novembre 2008 fait part d'une des causes selon moi majeures de la propension des banques à vouloir minimiser leurs fonds propres. Il s'agit de l'absence de neutralité du code des impôts de la plupart des pays développés vis à vis des différentes sources de financement des entreprises.

Voici ce que j'écrivais alors :

- Les ressources financières des entreprises se composent du capital et de la dette, ces deux ressources exigent rémunération

- La rémunération du créancier est déduite de la base de calcul de l'impôt sur les sociétés

- La rémunération de l'actionnaire, qu'il s'agisse de la part des bénéfices réinvestis dans l'entreprise, ou des dividendes versés aux actionnaires, ne l'est pas.

- Il devient hautement rentable d'utiliser un effet de levier pour augmenter la rémunération du capital !

En effet, dans les années 50, deux économistes pas précisément libéraux, Carlo Modigliani et Merton Miller, ont montré qu'en l'absence de telles distorsions fiscales, l'intérêt de financer la croissance d'une entreprise par effet de levier important était bien plus faible car sur un tel marché, la prime de risque exigée par les emprunteurs des entreprises à fort effet de levier (donc à structure de bilan risquée) "mangeait" l'avantage espéré en terme de rentabilité des fonds propres. Dans ce cas, le recours à la dette se justifie simplement par le fait qu'il existe des investisseurs qui n'aiment pas le risque que constitue l'investissement en capital, ou que le recours à la dette permet aux dirigeants propriétaires de leur entreprise de ne pas diluer leur pouvoir au profit d'autres actionnaires. Mais rien de plus.

En contrepartie, l'avantage fiscal conféré par la déduction des intérêts d'emprunts de la base taxable à l'impôt sur les sociétés, est considérable: le recours à de grandes quantités de dettes pour financer l'expansion de l'entreprise permet de multiplier le rendement des capitaux propres... Au détriment de la pérennité de l'entreprise en cas d'aléa conjoncturel fort.

Tout ceci vous paraitra sans doute bien technique, voire technocratique. Vous vous demandez sans doute: "Mais qu'est-ce que cela peut bien donc faire ? Où veut-il en venir ?"

Une distorsion considérable

Quelques études récentes viennent montrer que les niveaux atteints par la distorsion fiscale en faveur de la dette contre le capital ont sans le moindre doute joué un rôle majeur dans la fragilisation de l'économie.

Récemment, le FMI, peu suspect de libéralisme débridé, vient de publier une étude complète (keen et Perry, Cotarelli) sur l'ensemble des distorsions fiscales facorisant l'endettement, et notamment le financement de l'entreprise par la dette.

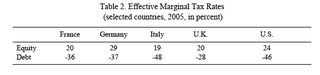

Il en résulte que dans la plupart des pays, la croissance par la dette est de facto subventionnée en termes nets, c'est à dire que les impôts frappant les intérêts perçus par les prêteurs ne compensent pas la subvention que constitue la déduction de ces mêmes intérêts de la base taxable des entreprises. Voici le tableau comparant dans plusieurs pays la distorsion fiscale entre dette et capital (cliquez dessus pour l'agrandir).

Sans chiffrer de façon précise l'impact de cette distorsion, le FMI estime qu'elle a un impact énorme sur les choix faits par les directions financières des entreprises, et augmente considérablement les ratios d'endettement de ces dernières, par rapport à ce que serait leur choix en absence de telles distorsions. Le rapport évoque dans une petite phrase au détour du rapport une variation possible du niveau de fonds propres des entreprises non financières de +15% ou +20%, mais sans l'étayer en détail. Voilà qui renforcerait considérablement la résistance des entreprises aux aléas conjoncturels.

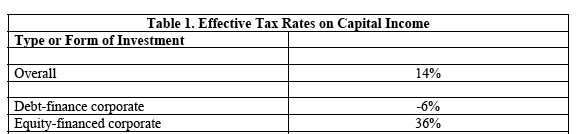

L'année précédente (avec des chiffres différents, pour cause de référentiel différent - le FMI ne comptant pas les impositions personnelles), le Congressional Budget Office avait publié des chiffres américains repris par l'économiste du think tank centriste "Brookings Institution" Jason Furman devant le congrès fin 2008 (PDF, cinquième partie), montrant que le différentiel de taxation des fonds propres et de la dette des entreprises était de 42%, la dette étant quant à elle subventionnée à 6%.

La bonne nouvelle est que Jason Furman est aujourd'hui conseiller de Barack Obama. Espérons qu'il pourra se faire entendre, bien que ses prises de position semblent très impopulaires sur l'aile gauche des soutiens du président américain. Tout ceux qui pourraient favoriser, chez la première puissance du monde, l'adoption d'une fiscalité du financement de l'entreprise "neutre", favorable à la recherche de l'accroissement des fonds propres plutôt qu'à la fuite dans le surendettement, doivent être encouragés.

La prime à la dette est une gigantesque subvention à l'activité des banques !

Mais le lobby bancaire risque de s'opposer de toutes ses forces à une telle évolution, et mes lecteurs savent combien ce lobby compte d'amis à Washington. Car une subvention équivalente à tous les intérêts perçus sur quinze à vingt pour cent du total des bilans de toutes les entreprises d'un pays est évidemment considérable. Felix Salmon, chroniqueur économique pour Reuters, résume la situation:

The weird thing for me is that when I start banging this particular drum, I always get exactly the same answer: “yes, great idea, not gonna happen”. But is there any intellectual justification whatsoever for making corporate interest payments tax-deductible? I can see an argument for a carve-out for highly-regulated banks, since their entire business is based on making profits from the spread between the rate at which they lend and the rate at which they borrow. But banks aside, why should companies pay lots of tax on dividends, and no tax at all on bond coupons?

Si le code fiscal redevenait neutre, les banques seraient certes plus sollicitées qu'aujourd'hui pour aider les entreprises à lever du capital. Mais elles ne percevraient alors que des revenus "immédiats", sous forme de commissions d'intermédiations versées en une seule fois, mais pas d'intérêts, source de revenus récurrents hautement appréciables.

Entendons nous bien. Il ne s'agit pas ici de condamner le crédit. Il existera toujours des investisseurs qui préfèreront prêter leur épargne et engranger des revenus stables et récurrents, plutôt que de l'investir dans le capital d'une entreprise, ce qui est plus risqué. Il est donc tout à fait bénéfique pour l'économie que ces épargnants trouvent des emprunteurs prêts à s'agrandir par recours aux effets de levier. Simplement, la neutralité fiscale doit rétablir un équilibre plus favorable aux fonds propres.

Il existe d'autres formes de subvention des banques par les états. Aux USA, depuis 1996, les intérêts des prêts immobiliers sont déductibles de la base taxable des ménages, mesure reprise en France en 2007 (à mon grand dam). Tant le rapport du FMI que le témoignage au congrès de J. Furman évoquent le rôle de cette distorsion majeure dans la formation de la bulle qui a engendré la crise.

La plus importante subvention aux banques est sans doute celle apportée par les banques centrales sous forme de taux de refinancement très bas de leurs effets de commerce (les fameux taux directeurs, aujourd'hui proche de zéro) et la possibilité pour les banques centrales "d'injecter" de la monnaie dans les banques commerciales en la prêtant à des coûts inférieurs à ce que serait le coût de l'argent sur un marché libre, ce qui permet aux banques commerciales d'accroitre leur volume d'affaires de façon déraisonnable...

Toutes ces généreuses aides engendrées par le "design" de nos institutions bancaires centrales et notre fiscalité ont conduit à créer un secteur léviathan financier devenu gigantesque mais instable et fragile, facteur de risque dit "systémique". J'aurai l'occasion de revenir sur cette notion particulièrement exaspérante ultérieurement, mais l'on voit qu'une fois de plus, un secteur grandement subventionné, fusse-ce indirectement, s'est enfoncé dans l'erreur de gestion collective, au détriment du reste de l'économie.

Le pouvoir considérable conquis ainsi par l'oligarchie financière rendra les efforts d'un Jason Furman ou d'autres économistes sur la même longueur d'onde particulièrement difficiles à convertir en résultats. Pourtant, comme l'a dit l'ancien chef économiste du FMI Simon Johnson dans un article intitulé "le coup d'état tranquille":

Recovery will fail unless we break the financial oligarchy that is blocking essential reform. And if we are to prevent a true depression, we’re running out of time.

Réactions politiques: mauvais diagnostic, mauvaises réponses

Si les dirigeants des G8, G20 ou combien sais-je avaient posé le bon diagnostic de la crise actuelle, ils auraient d'ores et déjà mis sur la table la question des banques centrales, du système monétaire, et celle de la neutralité des codes fiscaux vis à vis des différentes rémunérations de la dette et du capital des entreprises. Si la réforme des monnaies et du fonctionnement des banques centrales est un sujet complexe qui ne se traitera pas en trois sommets vite bâclés, l'adoption conjointe de réformes fiscales permettant de réintégrer les intérêts versés aux créanciers dans les bases taxables des entreprises pourrait être rapide.

Elle permettrait, au niveau mondial, d'entamer un retour vers des économies moins basées sur la disponibilité de techniques financières aux prémisses mathématiques visiblement mal maîtrisées, mais plus sur la volonter des agents économiques d'accumuler de l'épargne. La croissance ainsi générée serait plus saine, moins sujette à des à-coups. Accessoirement, l'ensemble des pays adoptant de telles mesures verraient la base taxable des entreprises augmenter, ce qui permettrait en contrepartie d'en réduire les taux d'imposition, donc de mieux inciter à la formation de capital, et par ricochet améliorerait la productivité des salariés, synonyme d'accès à de meilleures rémunérations.

Naturellement, rien n'empêcherait certains pays d'adopter de telles mesures en dehors d'un cadre mondial. Mais la distorsion entre pays qui subventionneraient la dette et ceux qui cesseraient de le faire resterait alors présente. Il est difficile, évidemment, d'en évaluer par avance les effets pervers, mais une subvention augmentant artificiellement le taux de rentabilité des fonds propres dans certains pays et pas dans d'autre serait de nature à polluer les décisions d'implantation internationales d'entreprises par des questions fiscales qui ne devraient pas entrer en ligne de compte.

Au lieu de s'attaquer à la source du mal, l'encouragement monétaire et fiscal au surendettement des banques, des entreprises et des ménages, les gouvernements des économies riches préfèrent amuser la gallerie avec ce qui n'en est qu'une épiphénoménale conséquence, un symptôme: la surtaxe des bonus des dirigeants et traders des banques. Consternant.

Subventionner puis taxer les profits nés de la subvention: ne serait-il pas plus adroit de supprimer la subvention ?

--------------

Lire également:

James Surowiecki, "debt economy"

Steve rany Waldman, "Eliminate the business interest tax deduction"

Felix Salmon, "What are the arguments for privileging debt?"

Simon Johnson, "The Quiet Coup"

Et sur Ob'lib':

Vincent Bénard, "Sortir de la crise, passer de la société du crédit à celle du capital"

Silvère Tajan, "Le règne de la dette ou la vraie défaite du capitalisme"

--------------