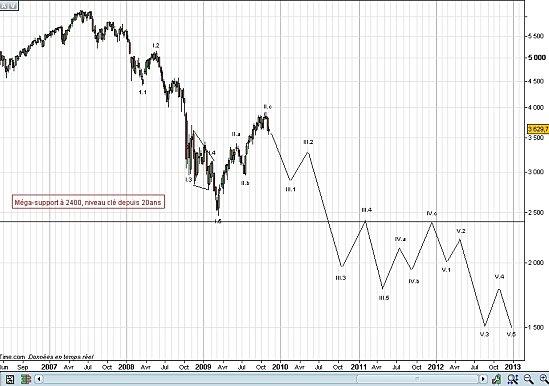

Nous allons d'abord faire pour ce mois un point sur l'analyse elliott à long terme du CAC, alors que le rebond semble avoir buté sur le niveau clé des 1100 sur le SP500, correspondant à l'accélération baissière associée au plus fort de la première vague de la crise datant du début octobre 2008.

Voici un décompte possible, dont le départ correspond dans les grandes lignes (mais adapté au CAC) à celui d'elliotwave (Bob Prechter) sur le SP500, et la suite est une interprétation personnelle faite à partir des niveaux du CAC depuis sa création (Le CAC ayant été créé depuis 1987 seulement, il n'est pas possible de proposer ici de décomptes corrects de la période 1987 -2000, et il vaut mieux pour cela se reporter aux indices US).

Ce décompte me semble le plus probable et le plus logique, parce que c'est celui qui prend le mieux en compte les observations faites sur les indicateurs de sentiment de marché depuis 2 ans, les objectifs visés (le plus bas des années 90, soit 1500 pour le CAC) me semblent réalistes, bien qu'assez optimistes dans le contexte actuel ou les déséquilibres accumulés depuis des décennies sont bien plus graves que pour la crise des années 30 (cela fera sans doute bondir certains haussiers, mais ce blog n'a pas vraiment pour but de résumer le consensus dominant de la place !), parce que cela suppose une baisse d'amplitude inférieure à celle de la crise des années 30.

Il faudrait donc pour qu'il se réalise qu'il y ait évidemment un retour à une situation de forte récession, mais que les pays émergents résistent suffisamment pour modérer ses impacts, et il n'est pas du tout impossible que l'on aille plus bas.

Le niveau de 2400 (résistance en 1994, support en 2003 et 2009), qui a joué un rôle important au cours des deux dernières décennies (résistance en 1994, support en 2003 et 2009) pourrait dans ce scénario être cassé au cours de la vague III.3.3, qui serait la partie la plus intense de la crise, mais serait retesté ensuite.

L'image agrandie

Faisons à présent un zoom à moyen terme, avec un détail de la vague III.1 dans laquelle nous serions si ce scénario baissier devait se réaliser : Après un rebond technique (cible possible : la zone 3700-3730) motivé par le pic du VIX passé nettement au dessus de sa bollinger supérieure, une nouvelle vague de baisse pourrait conduire le CAC vers la zone 3150-3200.

Nous voyons bien sur ce graphique que les pics du VIX au dessus de la bollinger supérieure sont associés aux points bas du SP500, donc à un signal de vente de position baissière (ou d'achat pour les haussiers).

Cependant si le marché redevient franchement baissier, notamment pour les vagues 3, le VIX pourra rester de nombreuses séances au dessus de cette bollinger, ce qui donnerait un signal de sortie de position baissière trop précoce.

Le décompte du CAC à moyen terme (détail du rebond II et de la vague 3.1. pour faire la correspondance avec le décompte LT précédent : W = II.a ; X = II.b ; Y = II.c).

image agrandie

Dans cette hypothèse, on pourra revenir en position baissière à partir de 3700-3730 sur le CAC (pour ceux qui croient dans le scénario baissier bien entendu), la moyenne long terme (20j) de l'equity put/call ratio laissant une large marge à la baisse si le rebond technique en cours depuis mars est terminé.

Un petit mot pour finir sur les fondamentaux de l'économie : c'est la caractéristique des vagues II de faire croire aux opérateurs que la nouvelle tendance de fond en cours (c'est à dire une longue baisse dans le cas présent) est terminée. On retrouve donc aujourd'hui très logiquement une partie des comportements des années 2005-2007 : des prêts subprimes qui font leur retour, des bonus généreux dans les milieux financiers, de la spéculation sur les matières premières et les métaux précieux (avec des investisseurs de nouveau totalement convaincus qu'il s'agit du retour d'un grand marché haussier des matières premières), des consommateurs temporairement beaucoup plus confiants. Il faut à mon avis simplement y voir le signe d'une fin de rebond, avec une psychologie qui est redevenue proche de celle de 2007.

Le dynamisme réel de l'économie n'a pourtant rien à voir avec celui de la bulle de crédit précédente :

Le crédit (stat H.8 de la FED) continue de se contracter, et la reprise reste insignifiante au niveau de l'immobilier, des ventes de détail, de l'activité industrielle.

La force de la récente hausse du VIX, passé en quelques séances de 21 à 31, montre enfin que l'aversion au risque est prête à flamber de nouveau à la moindre alerte, malgré les apparences.