Durant l’été, nous vous proposons de découvrir ou redécouvrir certains articles “à succès” publiés cette année sur le blog Finance & Stratégies.

combler cet écart se situe au niveau du financement des IMF. Pour cela, des ponts se construisent entre la microfinance et la finance conventionnelle. Des partenariats se développent entre banques commerciales et IMF (mise en place de prêts aux IMF dans les pays émergents encadrés par des procédures d’analyse et de suivi de l’impact sociétal, financement d’organisations de microfinance par les filiales locales de grandes banques…). Le partage d’expériences, de savoir-faire et de responsabilités constitue pour les banques une opportunité unique de se comporter comme des entreprises citoyennes et contribue à faire de la microfinance un segment d’activité viable et susceptible d’être développé à plus grande échelle. Les véhicules d’investissement en microfinance (MIV[1]), que ce soit des fonds de développement (sans objectif de profits) ou des fonds commerciaux, constituent également des axes de développement intéressants. En effet, ces derniers (i.e. les fonds commerciaux) semblent à même de rapprocher à la fois les intérêts des banques, des IMF et des investisseurs.

Les fonds de microfinance sont des produits de niche, cependant de nombreux signes permettent de penser qu’ils seront amenés à se développer d’ici quelques années.

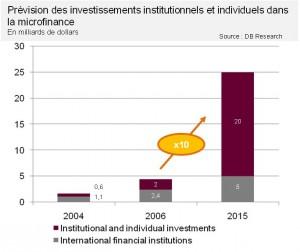

Les investisseurs privés (composés d’organisations non gouvernementales, de donateurs individuels, de fondations, d’investisseurs individuels et institutionnels) représentaient en 2006 déjà près de 2 milliards de dollars d’investissements dans les fonds de microfinance. Parmi les plus gros fonds de microfinance, ProCredit déclarait en 2006 avoir le plus important portefeuille avec 757 M€ d’actifs sous gestion, suivi par European Fund for Southeast Europe avec 245 M€.

Selon une étude publiée en décembre 2007 par Deutsche Bank Research[2], l’investissement institutionnel et individuel dans les fonds de microfinance devrait croître d’ici 2015 jusqu’à 20 milliards de dollars. Ces prévisions s’expliquent principalement par deux grandes tendances. D’une part, les fonds de microfinance attirent de plus en plus le Grand Public et profitent de l’engouement croissant pour les fonds ISR[3]. D’autres part, de plus en plus d’IMF paraissent à même d’absorber les financements étrangers.

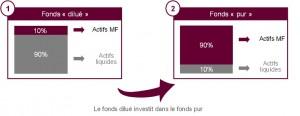

Un fonds de microfinance peut schématiquement être de deux types. Le premier type, le fonds « dilué », autorise à placer au maximum 10% dans des actifs de microfinance, le reste étant investi dans des instruments de taux (monétaires et/ou obligataires). Le second, le fonds « pur », investit au minimum 90% dans des actifs de microfinance. Les deux types de fonds sont complémentaires. Le fonds dilué pourra investir directement dans le fonds pur pour constituer sa « poche » microfinance.

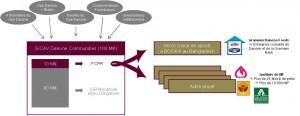

A titre d’exemple, Le fonds danone.communities, lancé en 2007, peut constituer un « cas d’école ». L’enveloppe juridique distribuée en France, la SICAV danone.communities, s’appuie sur un investissement minimum de 90% dans des instruments de taux monétaires et/ou obligataires ISR et détient, à hauteur maximum de 10% de son actif, des parts du FCPR[4] danone.communities[5]. Ce dernier a vocation à prendre des participations dans des structures locales telles que Grameen Danone Foods (joint venture entre Danone et Grameen Bank) ou des IMF. Ce produit est géré par IDEAM, filiale de Crédit Agricole Asset Management Group, qui en assure la commercialisation.

La sicav danone.communities s’adresse à plusieurs publics sous la forme de cinq compartiments qui se distinguent par leur profil de gestion. L’un s’adresse notamment aux salariés du Groupe Danone, un autre est dédié principalement aux actionnaires du Groupe Danone, les trois autres s’adressent plus particulièrement aux réseaux de distribution et aux investisseurs institutionnels. D’un montant minimal d’environ 50€, la souscription est accessible au plus grand nombre.

En France, cependant, des freins réglementaires entravent le développement des fonds de microfinance. Il existe deux principaux obstacles :

- Obstacles à la production : à ce jour, seuls les OPCVM dilués peuvent être créés en France. Aucun statut juridique d’Organisme de Placement Collectif n’est réellement adapté à cette nouvelle classe d’actifs (fonds de dettes en microfinance) et à sa promotion auprès du grand public (la plupart des fonds en Europe sont des OPCVM luxembourgeois). Ceci est lié à la nature des valeurs détenues par ces fonds (billets à ordre, actifs non cotés).

- Obstacles à la distribution : seuls des fonds dilués peuvent être distribués activement auprès du public. Les fonds « purs » ne peuvent être distribués en France, alors que le simple particulier peut souscrire de tels fonds aux Etats-Unis (y compris via Internet), en Suisse et au Luxembourg.

En conséquence, le marché français a pris du retard et ne représente que 1% du marché mondial des fonds de microfinance (part de la microfinance dans les encours globaux, selon l’immatriculation du fonds), contre 25% pour l’Allemagne, 24% pour les Etats-Unis, 19% pour les Pays Bas, 14% pour le Luxembourg et 9% pour la Suisse.

Néanmoins, le législateur réfléchi activement à un nouveau cadre juridique plus favorable, sous l’impulsion de Paris EUROPLACE qui a répété lors de sa conférence du 24 novembre 2008 en présence de Nicolas Sarkozy la nécessité de développer davantage les fonds de microfinance en France. L’arbre est planté, il faudra de la patience pour le voir atteindre la canopée…

Sia Conseil

[1]MIV : Microfinance Investment Vehicles

[2]« Microfinance : An emerging investment opportunity », 19/12/2007, Raimar Dieckmann

[3]Investissement Socialement Responsable, qui intègre, outre les critères financiers, des critères sociaux, environnementaux et/ou éthiques dans ses processus d’analyse, de sélection et de choix de placement. Selon l’Eurosif, les actifs ISR en Europe ont progressé de 27,3% entre 2003 et 2006 pour atteindre 1 000 Mds€.

[4]FCPR : Fonds Commun de Placement à Risque. Investis pour au moins 50 % en titres de sociétés non cotées, ils présentent l’avantage d’être exonérés de toutes taxes (sauf prélèvements sociaux) si les fonds restent bloqués au moins 5 ans. Plus risqués, ils s’adressent à des investisseurs avertis.

[5]Pour plus de détails, se référer au site de danone.communities : http://www.danonecommunities.com