Le 6 mars puis le 19 mai, je m'interrogeais sur la différence entre la croissance " officielle" et la croissance réelle des pays ayant connu une bulle immobilière et dont le chiffre de l'inflation ne prend en compte que l'évolution de "loyers équivalents", au premier rang desquels, évidemment, les USA.

Le 6 mars puis le 19 mai, je m'interrogeais sur la différence entre la croissance " officielle" et la croissance réelle des pays ayant connu une bulle immobilière et dont le chiffre de l'inflation ne prend en compte que l'évolution de "loyers équivalents", au premier rang desquels, évidemment, les USA.

Une nouvelle tentative de recalcul du CPI

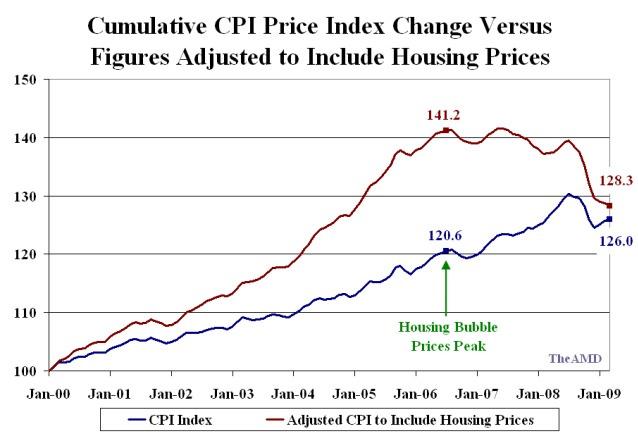

Un ancien économiste en banque d'affaires, Whitney Ross, a tenté d'estimer, à partir des chiffres officiels de l'index Case Schiller, et de la variation officielle de la pondération des prix immobiliers dans l'indice des prix (CPI), quel aurait été cet indice des prix si l'immobilier avait été correctement pris en compte.

Certes, sa démarche comporte des imprécisions dont il est conscient: l'index de Case Schiller n'est pas représentatif de toute l'Amérique. Il prend en compte 16 agglomérations très bullaires sur 20, mais ignore Houston (non bullaire) ainsi qu'un grand nombre de marchés américains de taille intermédiaire qui n'ont pas connu de bulle, mes lecteurs savent pourquoi depuis longtemps.

Si ce biais tend à fournir un chiffre "corrigé" surestimé, l'auteur estime qu'un second biais sous estime cette inflation réelle: faute d'avoir pu la réévaluer, il a conservé dans son calcul indiciel la même pondération de l'immobilier que l'indice officiel, alors qu'à l'évidence, l'augmentation du coût de l'immobilier a augmenté la part de ce poste de dépense dans les comptes des ménages acheteurs.

Ces deux biais ce compensent-ils ? Je ne le crois pas, je pense que le biais "sur-estimatif" (lié à la définition trop étroite de l'index de Case-Schiller) est supérieur au biais "sous-estimatif". En effet, la part hors index de la middle America qui n'a pas été touchée par la Bulle représente tout de même 66% de la population. Ceci dit, l'index de W. Ross est certainement beaucoup plus proche de la réalité que l'indice CPI officiel, et reflète certainement très bien la situation de l'économie dans les grandes aires urbaines "bullaires", qui concentrent tout de même près du quart de la population.

Il ne faut donc pas considérer les tableaux qui suivent comme la vérité absolue à la décimale près, mais comme révélateurs d'une tendance tout de même très nette.

Voici tout d'abord le tableau comparatif de l'indice officiel des prix et l'indice corrigé établi par W. Ross:

cliquez sur l'image pour l'agrandir

L'on voit que la différence entre inflation officielle et inflation corrigée de l'immobilier est considérable.

J'ai ajouté à ce graphe, à partir des chiffres du FMI, la courbe d'évolution du PIB courant américain jusqu'en 2007 (2008 pas encore disponible sur le site du FMI), en conservant l'indice 100 en l'an 2000, avec les moyens du bord (je suis un info-graphiste déplorable...).

cliquez sur l'image pour l'agrandir

Saisissant, non ? En admettant que les biais exposés plus haut soient relativement faibles, nous arrivons à la conclusion que la croissance courante du PIB a en gros accompagné l'inflation, et donc que la croissance réelle du PIB a été quasi nulle entre 2000 et 2007, et non, comme l'indiquent les chiffres officiels du FMI (cette fois ci à prix constants), de 21%.

Nous avons presque tous, et moi le premier, été aveuglés par les chiffres officiels délivrés par les instituts économiques des différents pays concernés, notamment américains, et avons cru que la croissance y était réelle. Victimes de ce que j'ai appelé le syndrôme de Laffer (en rapport à son débat télévisé de 2006 contre Peter schiff), nous avons tout simplement oublié les enseignements de nos ancêtres autrichiens, qui nous ont appris que la vraie crise se forme pendant les années d'expansion abusive du crédit par les banques centrales, bien avant l'éclatement des bulles. La correction immobilière des indices de prix ne fait que montrer à quel point les créations de valeurs enregistrées pendant les années bulle étaient en grande partie artificielles.

Quelques leçons complémentaires

En admettant que la croissance réelle du PIB américain ait été effectivement nulle ou en tout cas très proche de zéro depuis 2000, l'on peut déduire que :

- L'ampleur du mal-investissement permis par les différentes distorsion du marché du crédit opérées par la puissance publique -- et copieusement documentées ici (modèle US du crédit), ici (accords de bâle), et là (Greenspan) -- a été considérable, et que le solde net des bons et mauvais investissements effectués durant cette période est proche de zéro. Une décennie d'investissement a été perdue, et une autre tout aussi noire s'annonce.

- L'économie "moyenne" n'étant que l'agrégation des résultats positifs des uns et négatifs des autres, une croissance quasi nulle pendant toutes les années bullaires signifie que tous ceux qui n'ont pas fait partie des gagnants -- lesquels sont les déstockeurs nets d'immobiliers, les détenteurs de terrain opportunément devenus constructibles, ou les bénéficiaires nets de l'emballement de la machine à crédit -- c'est à dire la plupart des ménages américains, ont perdu en pouvoir d'achat entre 2000 et 2007. Simplement, cette perte a été masquée par l'expansion artificielle du crédit, et elle ne se matérialise dans les comptes des ménages que maintenant.

- Bref, les politiques d'expansion artificielles du crédit, et notamment du crédit pour l'accession à la propriété, censées étendre le pouvoir d'achat des classes moyennes et basses, l'ont en fait saccagé. Le crédit facile, c'est l'héroïne du peuple.

Voilà sans doute pourquoi les pseudo-économistes qui conseillent MM. Obama, Brown ou Sarkozy, et les banquiers centraux qui gèrent nos monnaies, insistent sur la nécessité de relancer l'expansion artificielle du crédit pour relancer l'économie ! (soupir de lassitude...)

La crise actuelle valide par l'expérience ô combien malheureuse la justesse des thèses de Mises et de Hayek sur la monnaie et le crédit. Seul le retour vers une société de l'épargne et du capital ramènera une croissance réelle, saine et durable.

------------