Copyright © Apprendrelabourse.org - Tous droits réservés

- La Banque d'Angleterre et la Banque Centrale Européenne ont décidé aujourd'hui de laisser leurs principaux taux à 0,5 et 1 %

respectivement.

Il ne s'agit nullement d'une surprise d'autant qu'étaient attendues les précisions sur les mesures

non-conventionnelles évoquées le mois dernier dans le sillage des dispositions prises par les banques centrales américaine et anglaise.

Le sujet a déjà été traité à plusieurs reprises et les différences avec les mesures prises aux USA ont été vues le mois dernier. Nous allons poursuivre un peu pour bien comprendre ce que va faire

la BCE et ce sur quoi elle va agir.

Que va faire la BCE ?

La BCE achètera pour 60 milliards € de covered bonds de différents pays du continent pour des échéances allant de 3 à 7 ans. Les achats seront réalisés de juillet 2009 à juin 2010.

Ces covered bonds correspondent à des obligations dites 'sécurisées' comme le sont les obligations et titres issus de la titrisation américaine mais bénéficient de

garanties supérieures aux titres US.

L'historique des cotations de ces titres est ainsi globalement meilleur que pour les titres cotés sous la nomenclature américaine et cela s'est vérifié tout au long de la crise. Le secteur a été

durement touché cependant notamment au travers d'hypo real estate en Allemagne, nationalisée par le gouvernement. Les titres représentent des créances immobilières comme aux USA mais aussi

para-publiques voire publiques.

A la base, le marché était fondé sur les Pfandbrief allemands qui représentent la meilleure qualité en la matière et qui font toujours office de référence. Les covered

bonds sont en fait un dérivé des Pfandbrief, très largement dominés par le marché allemand encore aujourd'hui et dont les émissions bien antérieures à la titrisation dite

'moderne' ne posaient pas le moindre problème.

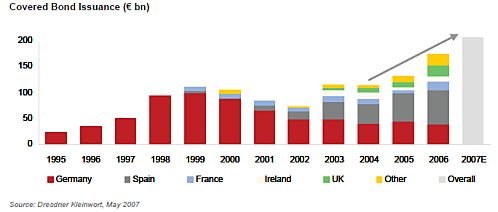

Progressivement, les émissions (1 ère illustration) se sont développées en même temps que la titrisation au niveau mondial notamment en Espagne avec les Cedulas, au Danemark et en

Irlande. La France est 4 ème en terme d'encours via les obligations foncières. Contrairement aux prévisions de l'illustration, 2007 verra les émissions bien sûr baisser avec la

crise.

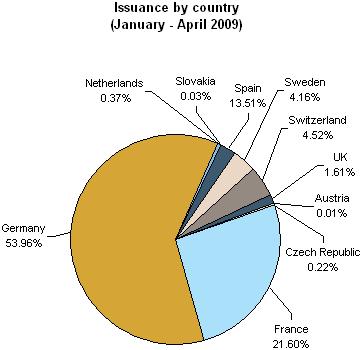

On notera cependant que les émissions françaises depuis le début d'année ont pris de l'importance, le marché revenant sur

ces bases les plus solides comme le montre ci-dessous les toutes dernières données sorties sur le sujet en matière de nouvelles émissions (Source :

coveredbondnews.com)

La mesure vise à faire baisser les taux sur le secteur pour des financements à long terme alors que la BCE n'a plus de

grande marge de manoeuvre pour baisser son taux directeur à court terme dorénavant à 1 %. Ils s'agit de relancer ce marché ayant une dimension très importante pour les financements en

Europe (2 000 milliards € d'encours), un marché de taille stratégique et d'importance systémique.

Le cadre étant posé, il nous restera à voir dans le futur comment s'organiseront ces achats, le nombre de pays, la diversité des échéances et le nombre de types de covered bonds

étant tels que toute mention sur le sujet ne peut être pour l'heure que pure spéculation verbale. Certains points importants n'ont par ailleurs pas encore été précisés, ni même

vraisemblablement été décidés en interne. Nous y reviendrons le moment venu.

On retiendra enfin que la BCE pourra acheter ces titres également sur le marché primaire (dès l'émission des obligations) et non seulement sur le marché secondaire (là ou les

obligations s'échangent une fois émises) Rappel : le montant est 2 fois moindre qu'au Royaume-Uni et 5 fois moindre qu'aux USA et ne porte pas sur des obligations d'Etat même si des créances

para-publiques sont susceptibles d'y être intégrées vu la nature de ces obligations.

Ajustement des prévisions de la BCE :

La BCE a revu à la baisse ses prévisions de croissance à -4,1/-5,1 % pour 2009 contre -2,2/-3,2 % précédemment envisagé. 2010 initialement vue dans une fourchette -0,7/0,7 % s'affaisse à

-1/+ 0,4 %.

En terme d'inflation, le changement est assez faible à 0,1/0,5 contre 0,1/0,7 au préalable.

√ Le souci des déficits publics est revenu inévitablement, mais largement moins commenté par ailleurs comme les éléments détaillés ci-dessus

:

Avec un déficit public pour la zone Euro de 5,3 % du PIB en 2009 après 1,8 % l'an dernier, lequel augmenterait encore à 6,5 % en 2010 la BCE voit le ratio dette publique /

PIB (richesse créée dans l'Euroland sur un an) grimper à 80 %.

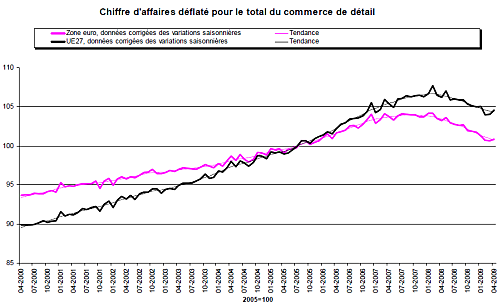

Source : Eurostat

Les ventes au détail ont par contre affiché en avril leur première hausse en 7 mois en Europe, en hausse de + 0,2 % sur

un mois (- 3,3 % sur un an)

Le CAC termine à l'équilibre alors que le Dow Jones progresse de + 0,86 % à 8 750, 24 points sur fond de révision favorable de la productivité au 1er trimestre passant de + 0,8 à + 1,6

%.