- Le Dow Jones a repris environ 60% de ses pertes par rapport à son plus bas de 12518 pts et n'est plus qu'à environ 5% de son record, les autres indices ont évidemment suivi le rebond.

- les autres actifs (matières premières, or, métaux) ont rebondi également (ce qui confirme la thèse de ce blog, c'est à dire que tous les actifs sont en ce moment corrélés, à la hausse comme à la baisse et dépendent essentiellement du niveau d'aversion au risque des investisseurs).

- Le dollar a rebaissé.

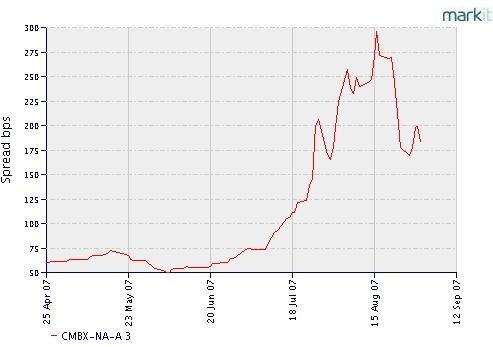

- Les spread de taux sur paniers d'obligations hypothécaires ont aussi diminué, comme le montre ce graphique, tiré du site markit (plus le spread est élevé, plus cela indique une crainte des investisseurs vis à vis des obligations hypothécaires...visiblement, cette crainte a diminué depuis 2 semaines, sans que la confiance ne revienne à son niveau d'avant-crise.

L'explication est simple : beaucoup d'investisseurs se disent que les problèmes sur les prêts exotiques ne sont pas suffisants pour faire plonger l'économie, et que les dirigeants pourront y faire face...c'est en partie vrai, si on les considère comme un problème isolé du reste de l'économie.

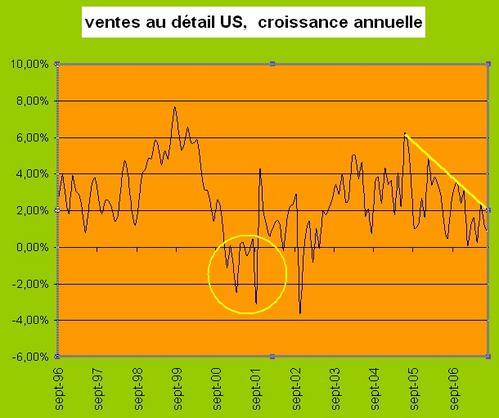

Mais les faits récents montrent déjà que le cycle était en cours de retournement avant la crise d'août, et que cette crise ne fera qu'accélérer un peu l'évolution entamée en 2007 :

La croissance des ventes au détail restent sur une tendance descendante :

Le montant des prêts immobiliers US détenus par les banques commerciales (qui ne représente qu'une partie du marché) plafonne depuis quelques mois (source : FED, statistique H.8) :

Et si on considère le marché hypothécaire au niveau global (FED, statistique Z1), nous étions à 6,2% de croissance au T1 2007 (en rythme annuel) contre plus de 12% de moyenne pour les années 2004-2005.

Signe de stress financier des ménages, le credit révolving a bondi de 10% en moyenne sur les deux derniers mois (mai et juin).

Le chômage commence à remonter, comme le montre cet article, avec une hausse récente mais marquée des demandes d'allocations.

Enfin, l'agregat monétaire M1 s'est contracté (-3% en rythme annualisé sur le dernier trimestre) et la croissance de M2 a ralenti (3,5% seulement sur le dernier trimestre, contre 6,1% sur les 12 derniers mois).

Source : FED H6 http://www.federalreserve.gov/releases/h6/current/

Michael Shedlock arrive à partir de l'étude de l'agregat M prime à une contraction, et cette contraction a été bien associée dans le passé aux récessions.

L'article complet, très intéressant.

On le voit, tous ces éléments vont dans le sens d'une dégradation des conditions économiques pour les mois à venir, et non dans celui d'une simple crise passagère et sans gravité.

L'économiste Martin Feldstein, président du NBER pense que l'économie US pourrait subir un fort retournement à la baisse :

article de Bloomberg