Les années d'« exubérance irrationnelle » qui ont caractérisé le cycle économique actuel ont culminé dans une crise durable touchant à la fois le système bancaire et les marchés financiers et qui menace de déclencher une récession mondiale de grande ampleur. Une caractéristique centrale de la période récente d'expansion artificielle a été la corruption graduelle, sur le continent américain comme en Europe, des principes traditionnels de comptabilité pratiqués mondialement pendant des siècles.

Les années d'« exubérance irrationnelle » qui ont caractérisé le cycle économique actuel ont culminé dans une crise durable touchant à la fois le système bancaire et les marchés financiers et qui menace de déclencher une récession mondiale de grande ampleur. Une caractéristique centrale de la période récente d'expansion artificielle a été la corruption graduelle, sur le continent américain comme en Europe, des principes traditionnels de comptabilité pratiqués mondialement pendant des siècles.

De façon plus précise, l'acceptation des International Accounting Standards (Standards internationaux de comptabilité, IAS) et leur transcription dans la loi de différents pays (en Espagne à travers le plan comptable général utilisé depuis le 1er janvier 2008) s'est manifesté par l'abandon du principe traditionnel de prudence et son remplacement par le principe de la juste valeur (fair value) pour évaluer les actifs du bilan, en particulier les actifs financiers.

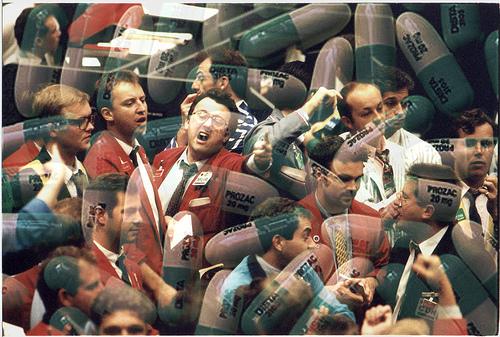

Dans cet abandon du principe traditionnel de prudence, un rôle extrêmement influent a été celui des agents de change (stock brokers), des analystes financiers et des banques d'investissement (heureusement sur le point de disparaitre) et, de manière générale, tous les intervenants intéressés à une « inflation » des valeurs comptables pour les rentre plus proches de valeurs de marché supposées plus « objectives » et qui, dans le passé, montait continuellement lors d'un processus économique d'euphorie financière.

En fait, pendant ces années de « bulle spéculative », ce processus était circulaire : les valeurs de marché des actions étaient immédiatement entrées dans les états financiers et ces entrées servaient de justification pour de nouvelles augmentations artificielles du prix des actifs listés sur les marchés actions.

Dans cette course folle pour abandonner les principes comptables traditionnels et les remplacer par d'autres « plus en accord avec leur époque », il devint habituel de valoriser les entreprises sur le fondement d'hypothèses non-orthodoxes et avec des critères purement subjectifs qui, dans les nouveaux standards, remplacent le seul critère réellement objectif, celui du coût historique. Aujourd'hui, l'effondrement des marchés financiers et la perte de confiance généralisée des agents économiques dans les banques et leur pratiques comptables ont révélé l'erreur que cela a été de céder aux IAS et à leur abandon des principes comptables fondés sur la prudence, c'est à dire l'erreur de tomber dans le vice de la comptabilité « créative » en juste valeur.

C'est dans ce cadre que nous devons voir les mesures prises récemment aux États-Unis et dans l'Union Européenne pour "adoucir" l'impact de la comptabilité en juste valeur pour les institutions financières. C'est un pas dans la bonne direction mais insuffisant et entrepris pour de mauvaises raisons.

En effet, les responsables des institutions financières essayent de « fermer la porte de l'écurie alors que le cheval est en train de partir », c'est à dire quand la chute colossale dans la valeur des actifs « toxiques » ou « illiquides » a déjà mis à mal la solvabilité de leurs institutions. Cependant, ces personnes étaient enchantées des nouveaux IAS pendant les années d'« exubérance irrationnelle » qui ont précédé. Pendant ces années, les valeurs croissantes jusqu'à l'excès des marchés d'actions et financiers donnèrent aux bilans de ces institutions des valeurs vertigineuses correspondant à leurs propres profits et richesses et qui, par ricochet, les encouragèrent à ne plus prendre en compte le risque.

Par conséquent, on voit que les nouveaux standards ont des effets procycliques en augmentant la volatilité et en affectant négativement le management des entreprises : dans les périodes de prospérité, ils créent un faux « effet de richesses » qui incite les gens à prendre des risques disproportionnés ; quand les erreurs commises sortent au grand jour, la perte de valeur des actifs décapitalise immédiatement les entreprises qui sont obligées de vendre des actifs et tentent de se recapitaliser au pire moment, c'est à dire quand les actifs valent le moins et que les marchés financiers se sont asséchés.

Clairement, les principes comptables qui, tels ceux de l'IAS, se sont montrés si perturbateurs, doivent être abandonnés aussi rapidement que possible et toutes les réformes comptables récemment passées dans la loi (particulièrement la réforme espagnole qui est entrée en vigueur le 1er janvier) doivent être annulées. Cela non seulement car ces réformes aboutissent à une impasse en période de crise financière et de récession, mais surtout car il est vital que, en période de prospérité, nous nous tenions au principe de prudence dans la valorisation - un principe qui a façonné tous les systèmes comptables depuis l'époque de Luca Paciolo au début du XVe siècle jusqu'à l'adoption des fausses idoles de l'IAS.

En résumé, la plus grande erreur de la réforme comptable introduite récemment à l'échelle mondiale est qu'elle efface des siècles d'expérience comptable et de management quand elle remplace le principe de prudence comme principe suprême parmi tous les principes comptables traditionnels, par le principe de « juste valeur », qui est tout simplement l'introduction de la valeur de marché volatile pour une catégorie entière d'actifs, en particulier financiers.

Cette révolution copernicienne est extrêmement néfaste et menace les fondations même de l'économie de marché pour plusieurs raisons.

Tout d'abord, enfreindre le principe traditionnel de prudence et imposer que les entrées comptables reflètent les valeur de marché, c'est provoquer, selon les conditions du cycle économique, une inflation des valeurs comptables avec des surplus qui ne se sont pas matérialisés et qui, dans de nombreux cas, pourront ne jamais se matérialiser. L'« effet richesse » artificiel que cela peut produire pendant les phases de boom du cycle économique conduit à l'allocation de bénéficies virtuels (ou temporaires), l'acceptation de risques disproportionnés et, en résumé, entrainer des erreurs entrepreneuriales systématiques et la consommation du capital national au détriment de sa structure de production efficace et de sa capacité à soutenir une croissance de long terme.

Ensuite, il faut souligner que le rôle de la comptabilité n'est pas de refléter des valeurs supposées « réelles » (toujours subjectives et qui, déterminées quotidiennement sur des marchés financiers, varient en permanence) sous prétexte d'atteindre une « transparence comptable » mal comprise. En fait, le rôle de la comptabilité est de permettre une gestion prudente de chaque entreprise et de prévenir la consommation du capital, par des règles strictes de conservatisme comptable (fondées sur le principe de prudence et l'enregistrement de la plus basse valeur entre coût historique et valeur de marché). Ces règles permettent de s'assurer qu'à n'importe quel moment, les bénéfices distribuables proviennent d'un surplus certain qui peut être distribué sans mettre en danger d'aucune façon la viabilité future de l'entreprise.

Troisième point, il faut garder à l'esprit que la valeur de marché n'est pas une valeur objective : sur un marché, il n'y a pas de prix d'équilibre qu'un tiers puisse déterminer objectivement. C'est plutôt l'opposé qui est vrai ; les valeurs de marchés naissent d'estimations subjectives et fluctuent fortement. Par conséquent, les utiliser dans les comptes élimine de ces derniers la majorité de la clarté, de la fiabilité et de l'information que les bilans contenaient dans le passé. Les bilans sont devenus de nos jours largement incompréhensibles et inutiles pour les agents économiques.

En outre, la volatilité inhérente aux marchés financiers, en particulier au long du cycle économique, dépouille la comptabilité fondée sur ces principes de la majeure partie de son potentiel de guide dans la décision pour les managers et les conduit à commettre des erreurs systématiques dans leur gestion de l'entreprise. En outre, si cela est sérieux pour une institution financière, cela l'est encore plus pour n'importe quelle PME, entreprises qui représentent 90% de la base industrielle.

Quatrième point, nous devons garder en mémoire que les standards comptables abolis stipulaient déjà que, dans les notes complémentaires des rapports annuels, les actionnaires devaient être informés de la valeur de marché des plus gros actifs à un instant t. Mais cela n'affectait nullement ni la stabilité, ni le principe traditionnel de prudence exigé lors de l'attestation de la valeur comptable des différentes entrées du bilan. Enfin, les principes comptables abolis étaient prudents et anti-cycliques. Ils autorisaient l'usage des provisions pour couvrir toutes sortes d'impondérables, provisions qui font cruellement défaut aujourd'hui.

Conclusion

De même que « la guerre est quelque chose de trop important pour être laissé à des généraux », la comptabilité est trop importante pour l'économie et les finances de chaque pour être laissé à des experts, fussent-ils des professeurs visionnaires, des auditeurs cherchant à renforcer leur position, des analystes, d'anciens banquiers d'affaires, ou n'importe quel comité international. Tous ont fait montre d'arrogance dans la défense de leur fausse science comme ils ont été ignorants de le leur rôle comme apprentis sorcier jouant avec le feu lorsqu'ils ont failli provoquer la plus importante crise financière depuis 1929.