Il semblerait que le gouvernement se dirige vers la promulgation d'une innovation sociale majeure, que le monde entier ne manquera pas de ne pas nous envier: le droit au crédit opposable. J'exagère ? A peine.

Il semblerait que le gouvernement se dirige vers la promulgation d'une innovation sociale majeure, que le monde entier ne manquera pas de ne pas nous envier: le droit au crédit opposable. J'exagère ? A peine.

En effet, quelle ne fut pas ma consternation lundi dernier, en entendant sur l'antenne de BFM le porte parole de l'UMP, je devrais dire le porte-flingues, le député Frédéric Lefebvre, réitérer sous une forme on ne peut plus directe les menaces du gouvernement aux banques: "si vous ne prêtez pas aux entreprises, nous entrerons de force dans votre capital". Et l'expert comptable René Ricol, nommé "médiateur du crédit" par le président de la république, de prévenir qu'il dénoncera sans pitié les "mauvaises" banques au gouvernement. C'est sans doute ce que l'on appelle une "médiation" aujourd'hui. Il aurait reçu jusqu'à 4000 plaintes d'entreprises dont le crédit aurait été refusé, en quelques jours ! Les déclarations tapageuses du président Sarkozy il y a une semaine ont assurément aiguisé les appétits. Pour ceux qui pensaient que ces déclarations étaient faites pour épater la galerie, MM. Lefebvre et Ricol viennent de faire comprendre qu'il n'en était rien: les menaces vis à vis des banques sont réelles.

Un inadmissible chantage

Il s'agit d'un chantage pur et simple: une telle dénonciation, pour peu qu'elle soit rendue publique, annonçant une entrée future de l'état au capital en période économiquement troublée, ne peut que dégrader le cours de l'établissement touché par la disgrâce, rendant moins couteuse l'entrée au capital de l'état. Autrement dit, les banques font face à un problème cornélien: obtempérer et prêter à des entreprises à haut risque compte-tenu des conditions actuelles de marché, ou résister, et risquer une spoliation des actionnaires par l'état prédateur à l'affut, tout en accueillant au conseil d'administration un membre peu connu pour sa saine gestion antérieure du monde bancaire, quand bien même le secteur privé ne s'est guère montré plus inspiré ces derniers temps.

La "justification" des politiciens est la suivante: "quand les choses allaient bien, vous n'étiez pas là pour prêter aux entreprises, messieurs les banquiers, vous préfériez investir dans des produits de titrisation ! Alors prêtez maintenant, ou l'état vous obligera d'une façon ou d'une autre à le faire."

Quelles que soient les bêtises faites par les banques dans un passé récent, elles ont été faites, et se traduisent par une diminution de leurs fonds propres. Les banques ont en effet du passer par pertes et profits un certain nombre de placement désormais "toxiques" (des obligations émises par des fonds de crédits subprimes, entre autres). Elles ont donc du déprécier de nombreux actifs (*).

Par conséquent, leur Levarage Ratio (total du bilan / fonds propres) a bondi, les forçant à une réduction d'urgence du total de leurs engagements au bilan, sous peine d'être mises en grande difficulté par la tourmente économique qui s'annonce. Le premier devoir d'une entreprise est de survivre, oublier ce principe de prudence élémentaire est s'exposer à de graves ennuis, comme la crise américaine l'a montré.

En outre, les dirigeants de certaines banques semblent anticiper de nouvelles dépréciations d'actifs pour la fin de l'année, lors de la clôture des comptes annuels (*). Ils ont donc peu de temps pour assainir leur situation.

Le problème des banques, aujourd'hui, est donc de reconstituer graduellement un niveau de fonds propres correct sans arrêter de prêter, car cela les fait vivre. Elles doivent par conséquent très finement calculer comment réduire petit à petit le niveau de leurs crédits ouverts, en tenant compte du contexte plus risqué d'une économie en période troublée: augmenter les taux consentis aux emprunteurs les moins solvables, et augmenter leurs marges de sécurité. Ce qui signifie exclure du crédit les moins bons dossiers.

De fait, elles continuent de prêter, mais elles exigent des dossiers plus solides. Selon une enquête de la banque de France, 77 % des banques affirment avoir resserré leurs critères d'octroi. Nul doute que les 4000 plaintes déjà reçues par René Ricol pour "refus de prêt" n'entrent pas dans cette catégorie.

Emprunter au delà du raisonnable rend fragile !

D'ailleurs, favoriser une offre artificiellement gonflée de crédits à risques aux PME les moins solides ne serait pas leur rendre service.

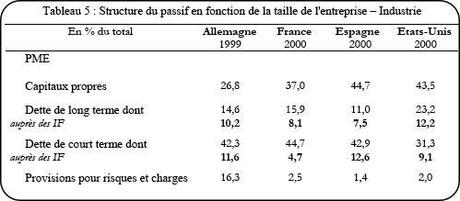

Les entreprises françaises, et notamment les PME, sont déjà parmi les moins capitalisées du monde occidental. Ce tableau tiré du dernier rapport du CAE (PDF) sur le financement des PME le confirme :

A noter la prééminence des dettes de court terme

(essentiellement vis à vis des fournisseurs)

en France.

Les PME françaises ont le total Fonds Propres + Provisions le plus faible des pays considérés (**).

(nb: une provision pour risque est une dotation de couverture des risques d'exploitation, et notamment sur les créances pour lesquelles une difficulté de recouvrement est anticipée. Elle retourne dans les comptes comme profit, et donc, au moins partiellement, comme fond propre, si le risque couvert par la provision ne se matérialise pas. Les normes comptables allemandes permettent de provisionner une large part des créances liées aux délais de paiement accordés aux clients, ce qui abaisse l'assiette de calcul de l'impôt sur les sociétés... La comparaison doit donc bien porter sur la somme des CP et provisions pour évaluer les ressources propres des entreprises)

En choisissant de mettre la pression sur les banquiers pour qu'ils accroissent artificiellement l'encours de crédit aux entreprises les plus fragiles, le gouvernement montre qu'il n'a pas compris le problème des PME françaises: une insuffisance de capitaux propres au bilan, qui obère leur croissance.

En effet, le même rapport du CAE note que du fait de l'importance des dettes de court terme des PME, en clair, de leurs crédits fournisseurs, les PME doivent maintenir des niveaux de trésorerie élevés pour faire face à des imprévus, et ne peuvent donc pas investir autant qu'elles le voudraient pour leur développement.

Comme je l'ai dit à maintes reprises, ce n'est pas le crédit qu'il faut, au choix, forcer ou subventionner. De telles politiques ne feront que reproduire des mécanismes qui ressemblent à ceux ont engendré la crise des subprimes au sein des banques américaines. Et au vu de leurs niveaux de fonds propres actuels, les banques ne peuvent surtout pas se permettre d'augmenter le risque des défaillances d'entreprises à qui elles prêtent. Elles n'ont donc pas d'autre choix économiquement rationnel que de se montrer plus sélectives dans l'octroi des prêts.

Les oukases du gouvernement pour forcer les banques à abaisser leurs standards d'octroi de crédit ne sont pas seulement dangereuses, elles relèvent, n'ayons pas peur de le dire, d'une criminelle incompétence dans le contexte que nous vivons. Espérons seulement que les banques trouveront le moyen d'y résister.

La seule voie qui sortira l'économie de l'ornière est de favoriser la formation de fonds propres, soit au sein des entreprises, soit par création d'un contexte favorisant la montée d'investisseurs de proximité au capital. Et dans ce domaine, la fiscalité française cumule les handicaps.

Permettre aux entreprises d'augmenter leurs fonds propres leur permettra, dans un deuxième temps, un meilleur accès au marché du crédit, et ce sans que le gouvernement n'ait à s'en mêler: une banque prête d'autant plus facilement et moins cher qu'une entreprise est bien capitalisée.

Nous devons évoluer d'une économie de l'emprunt vers une économie qui pousse à la formation de capital.

Comment faire ? J'y reviendrai en détail très prochainement.

------

(*) Les trimestriels publiés par la BNP et la SG se caractérisent par un évident manque de transparence: n'y sont publiés que le compte de résultats, pas le bilan à date de présentation (voir par exemple le PDF de la BNP). On en est réduit à des hypothèses sur leurs fonds propres, en espérant qu'il n'y a pas de cadavre trop décomposé dans le placard. Pas très rassurant...

Accessoirement, plusieurs de mes lecteurs m'ont écrit pour remettre en cause, avec d'excellents arguments, mon analyse des conséquences du "mark to market" ou "fair value accounting". Le problème de la façon dont les comptes des banques françaises sont présentés est en plein dans le sujet. J'en reparlerai dans les semaines qui viennent : les arguments en faveur du MTM sont en effet plus forts que je ne le croyais au départ, et il ne serait pas judicieux de ma part d'éviter la controverse.

------

(**) Je trouve curieux qu'un organisme officiel, le CAE, soit infichu d'obtenir des chiffres de ratio moyen dettes/fonds propres plus récents que 1999 ou 2000. Certes, je n'y suis pas parvenu non plus, mais bon, je ne suis pas rattaché au premier ministre, moi...

------

Le personnage sur l'image de début est Luca Pacioli, le père oublié d'un pilier de la finance moderne : la comptabilité en partie double, qu'il codifia en 1494. Le personnage à sa gauche pourrait être le peintre Dürer.

------

Une petite blague pour finir:

Quelles sont les deux conditions à remplir pour rentrer à l'UMP aujourd'hui ?

Réponse: prendre sa carte, et dénoncer un banquier.

-------