Depuis de très nombreux mois, nous suivons régulièrement les données de l'inflation des prix à la consommation avec une corrélation très importante avec les matières premières. Elles s'envolent, l'inflation suit. Elles chutent, l'inflation a pour l'heure également tendance à suivre.

Un des indicateurs souvent utilisés sur le site concerne l'indice des matières premières hors énergie en euro qui nous permet de voir en temps réel qu'elle est la pression qui s'exerce à la base sur l'économie (graphe 1)

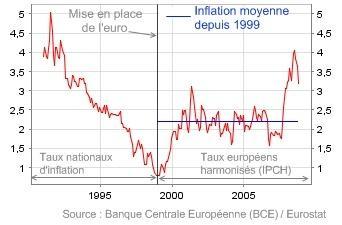

... et que l'on retrouve un peu plus tard dans les chiffres de l'inflation européenne traduite par les statistiques officielles (graphe 2) avec un peu de décalage, le temps que les nouveaux prix se diffusent dans l'économie. Voici notamment l'inflation de la zone euro parue cette semaine suivant une première estimation qui va clairement dans le même sens. L'envolée puis la rechute presque aussi rapide mais encore à confirmer pour les prochains mois :

Bref, nous avons là un petit temps d'avance avec cet indicateur et l'autre donnée manquante, l'énergie, très corrélée au pétrole est très simple à suivre, le cours du baril étant diffusé partout. Un petit temps d'avance, certes mais si et seulement si l'inflation est portée par les prix des matières premières pas si d'autres éléments entrent dans la balance, auquel cas, il nous faut suivre les choses sous un autre angle., nous avons démarré ensemble le suivi du compartiment du marché obligataire centré sur les obligations indexées à l'inflation.

Pour ce faire, à titre de 'validation', le 24 mai dernier, dans l'article intitulé

Evolution des obligations d'Etat indexées sur l'inflation en zone Euro → Quel est le message délivré par ce marché ? Obtient on une validation ?

Octobre a été visiblement le mois d'un Le marché obligataire a réagi à la hausse des matières puis à la baisse. Voilà qui valide avec une probabilité supplémentaire l'analyse d'une inflation jusqu'ici centrée sur les matières premières en très grande partie. Monsieur le Marché nous dit : c'est conforme. Jusqu'ici, c'est en fait très simple. Si jamais nous devions à l'avenir avoir une distorsion entre les 2 indices où avec l'indice statistique placé au milieu, alors nous aurions une alerte sur un autre déterminant classique de l'inflation qui se serait mis en marche (hausse du coût du travail par exemple etc....) et que nous aurions donc à 'pister'.2 ème point : Alors que nous allons aborder des articles plus centrés sur la solvabilité des états, le dernier maillon des agents économiques à être entrés dans la crise, il est essentiel de pouvoir saisir les causes de l'évolution des taux.

changement de perspective radical vis à vis de l'inflation avec une très vive correction.

Pour l'heure, donc pas de problème... Et bien non, pas vraiment.

C'est en fait un indicateur clé pour la fin de l'année et surtout pour 2009.

1er point : le support en orange avec les 3 obliques parallèles est un élément à suivre dont la rupture signerait l'entrée dans une perspective non plus inflationniste mais un peu plus déflationniste. On n'y est pas encore mais si on devait se mettre à chercher ce petit élément 'en plus' ou en germe, on trouverait aujourd'hui, dans les constations, plus d'éléments déflationnistes qu'inflationnistes. Vous avez d'ailleurs vu que toutes les données ces derniers jours sur l'activité ont montré que les prix payés étaient en chute libre aux USA. Si vous avez de la demande, vous pouvez tenir vos prix, sinon vous êtes obligés de les baisser. Dans l'industrie comme dans les services. C'est là le simple effet récessif sur les prix d'une récession. A suivre sans a priori.

En revoici les grands principes pour les obligations (classiques et donc non indexées à l'inflation) émises par les gouvernements :

dans lequel était resituée l'importance du facteur de la confiance sur les taux par rapport aux éléments sur la conjoncture économique ou l'inflation. Qu'avons nous constaté depuis ?

... une peur qui amène les investisseurs à se ruer sur les obligations à court terme pour y trouver refuge mais qui semblent commencer à rechigner à aller sur celles émises à moyen long terme, tout ceci détaillé dans . Les taux courts baissent, les taux longs ne baissent plus et ont tendance même à monter un peu.

. Apprendre et comprendre la finance : évolution de la courbe des taux US

Si les taux augmentaient sur les échéances longues en raison d'une anticipation d'inflation de la part des marchés, aurait-on une chute drastique comme celle-ci sur les obligations indexées à l'inflation qui sont justement elles aussi plutôt à échéances 'longues' ?

Pour la suite des évènements et pour éviter de nager à contre-courant des grandes tendances, un petit tour par l'indice des obligations basés sur l'inflation ne sera pas inutile lors de votre point annuel en fin d'année pour réorienter ou ajuster au besoin vos placements pour 2009.

Enfin, pour éviter les contre-sens possibles en de telles périodes sur la cause de la hausse des taux et bien comprendre ce qui se passe, nous confronterons systématiquement à partir d'aujourd'hui, les éléments de la courbe des taux liés aux obligations d'états avec ceux issus des obligations liées à l'inflation.

Un taux qui augmente n'est pas forcément une opportunité de placement meilleur, même pour une obligation émise par état. Elle ne représente pas forcément une hausse pour couvrir un surcroît d'inflation anticipée par les investisseurs. Ceci peut être tout bonnement le prix à payer pour un état pour obtenir les fonds qu'il souhaite lever et qu'il a de plus en plus de mal à lever. A taux supérieurs, risques supérieurs, tout simplement . Quelques états sont entrain d'en faire l'amère expérience.

Suivre Merrill Lynch nous a bien aidé pour appréhender l'évolution du Dow régulièrement par exemple, ou dernièrement suivre Docteur Copper a été un baromètre intéressant . Regarder dorénavant d'un peu plus près les obligations indexées sur l'inflation est à ne pas négliger.