Que l’on nous épargne, une fois pour toutes, cette fable pour enfants sages de l’ « allocation optimum » de l’investissement. Ces dernières années, l’afflux des capitaux résultant de l’enrichissement sans limite de quelques uns, du recyclage des déficits commerciaux, sans oublier le recours massif au crédit, a produit deux effets contradictoires. D’une part, bien sûr, une tendance à l’inflation des actifs, mais aussi une baisse du coût du crédit, qui a obéi à la loi classique de l’offre et de la demande. L’augmentation de l’offre d’argent disponible a provoqué une chute de son prix : c’est-à-dire des taux d’intérêts. Avec pour résultat une diminution du rendement pour les investisseurs. S’est alors posé une question : comment obtenir 15% de rendement, lorsque le crédit aux entreprises ne coûte que quelques points au dessus du Libor ? Réponse : créer du yield - du rendement - synthétique, grâce au recours massif à l’effet de levier et à l’usage intensif des produits dérivés. Cette nouvelle coqueluche sur les tables du casino qu’était devenue la finance mondiale, consiste à parier - comme chez les bookmakers londoniens - sur tout et son contraire, avec en guise d’amulette contre le mauvais sort d’incompréhensibles et fort optimistes modèles mathématiques censés tenir à l’écart les « cygnes noirs » - ces funestes volatiles qui dans le jargon de Wall Street désignent ces évènements exceptionnels qui transforment les plus élégantes martingales en certitude de ruine. Pourquoi donc les centaines de milliards injectés dans les circuits de la finance n’arrivent-ils pas à relancer la machine ? Bien sûr, les perspectives de ralentissement économique rendent les acteurs frileux. Mais ce n’est pas tout. Si les uns amassent si frénétiquement le cash alloué par les banques centrales et les autres veulent à tout prix se trouver « liquides », c’est aussi parce que tous ont participé de cette frénésie de paris qui s’avèrent potentiellement de plus en plus coûteux au fur et à mesure que tous les segments d’investissements, tous les indices, toutes les bourses, toutes les devises, sont entraînés dans la même spirale descendante, prenant à contre-pied les stratégies de couvertures qui avaient été élaborées pour se protéger. Le montant total du notionnel de ces produits dérivés dépasse les 500 000 milliards de dollars. Ce qui signifie que même un minuscule 0,1% de perte sur ces contrats se traduirait par une facture de 500 milliards. Largement suffisante donc, même en ces temps où les milliards valsent comme de la menue monnaie, pour en apeurer plus d’un. Ou mettre fin à leurs angoisses en donnant le coup de grâce à un système déjà lézardé ? Mais dans ce cas, comme l’écrit Michel Santi, nous serions bien face à la « Mère de toute les crises. »

Par Michel Santi, Gestion Suisse, 6 novembre 2008

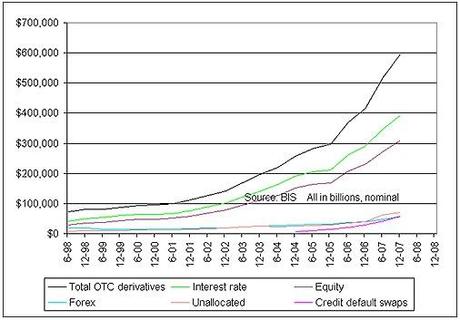

Le commencement de la fin aurait-il sonné pour le marché des dérivés ? Les investisseurs qui tentent avec précipitation de se retirer des fonds spéculatifs ( hedge funds ) ainsi que la valorisation toujours décroissante de ces actifs laisse effectivement redouter le pire. Ce marché éléphantesque estimé à 516 Trillions ( ou 516 mille milliards ) de dollars et représentant 10 fois la valeur de la production de l’ensemble du globe est au bord de l’implosion !

Cette bombe à retardement opaque composée d’équations mathématiques raffinées n’est pas vraiment un marché à proprement parler car elle échappe complètement au contrôle de tout Etat, régulateur ou autorité de surveillance. Pire encore : ce système est intégralement fondé sur le “gré à gré “, c’est-à-dire sur des accords et contrats privés passés entre deux contreparties, l’acheteur et le vendeur, et représente ainsi un monde parallèle ou, si l’on préfère, un monde de l’ombre…Il suffirait qu’un nombre infime de ces intervenants - le chiffre de 2% seulement est ainsi évoqué ! - n’honore pas ses engagements et le monde de la finance croulerait alors sous le poids d’un gigantesque jeu de dominos !

De fait, un marché digne de ce nom est généralement soutenu - et parfois garanti - par exemple par une banque centrale qui exige des réserves - ou une marge - en contrepartie de la transaction. Rien de tel en l’occurrence dans le marché des dérivés et pour cause puisque ces transactions ne représentent pas du “vrai” argent mais des engagements, des contrats, que du “papier” en quelque sorte ! Ainsi, est-il difficile - voire impossible - de chiffrer la masse totale de ces engagements, le chiffre articulé plus haut de 516 Trillions n’étant que le montant du notionnel annoncé, en d’autres termes le sommet de l’iceberg…

Notre imaginaire collectif est hanté de conflagrations provoquées par les dérivés ces dix dernières années, signe incontestable de la pression intense qui bouillonne dans une marmite dont le couvercle risque d’exploser d’un moment à l’autre en éclaboussant tout le monde au passage. Est-il nécessaire de rappeler la faillite de Barings dues à des pertes de 1.3 milliards de Livres Sterling du trader Leeson ou le traumatisme de LTCM ayant coûté 5 milliards de dollars et qui a failli emporter l’ensemble du château de cartes ?

Le monde de la finance tremble à la perspective de l’éclatement de cette méga bulle, y compris le trader de base qui tente désespérément de liquider une partie de ses positions en produits dérivés mais qui ne trouve pas de contrepartie susceptible de les lui racheter…Il est certainement trop tard à présent pour remettre de l’ordre dans ce marché. De fait, les hedge funds se complaisaient dans cette opacité : ils n’avaient été que 24 sur des milliers à adhérer à un code de conduite délimitant les grandes lignes de leur activité quand le baromètre indiquait encore le beau temps il y a quelques années !

Il est vrai que la marge de manoeuvre de cette “industrie” des fonds spéculatifs à effet de levier était inversement proportionnelle au niveau de compréhension de leurs équations dérivées par les banques centrales et autres organismes de régulation. Lors de la nomination de Bernanke, la Réserve Fédérale US - consciente instinctivement du problème potentiel - avait certes effectué des tentatives pour percer les énigmes posées par ces dérivés. Rien n’a été fait cependant pour modérer la croissance de ce que Buffet a qualifié ” d’armes financières de destruction massive”…En réalité, le marché des dérivés est tout simplement l’instrument ayant permis au monde de la finance - de la banque du coin aux hedge funds en passant par le simple spéculateur derrière son écran - d’engranger les profits par milliards pendant des années.

Et pour cause, quel instrument formidable car tout - tout ce qui vaut un prix du moins ! - peut être négocié sur le marché des dérivés. De fait, un dérivé est un contrat qui porte sur “quelque chose d’autre” et ce quelque chose peut être absolument tout ce dont la valeur peut être observée et mesurée…Il vous est ainsi possible d’acheter un dérivé sur la maison de votre voisin et de toucher une prime si elle venait à brûler, en d’autres termes de vous enrichir si une maison ne vous appartenant pas prend le feu !

Ainsi, le seul marché des dérivés sur obligations et autres instruments de crédit vaudrait 58 Trillions de dollars, chiffre qui ne peut être qu’approximatif du fait de l’explosion des volumes à cause d’une réglementation déficiente. Le coeur du système bat cependant au rythme des “Credit Derivative Swaps” ( les CDS ) qui sont en réalité des assurances contractées contre le risque de défaut de paiement d’un émetteur d’obligation. Comme pour l’exemple de la maison, il n’est pas nécessaire de posséder concrètement le papier-valeur pour acheter une assurance vis-à-vis du défaut de paiement de l’émetteur de ce même papier-valeur ! Pour autant, - et c’est précisément ce qui risque de faire imploser le système - ces assurances ont de moins en moins de valeur par les temps qui courent, quand elles en ont encore une…Effectivement, quelle institution serait-elle capable d’honorer ses engagements sur CDS dans un environnement où les banques, institutions financières et émetteurs d’obligations d’une manière générale risquent la faillite - et de fait tombent parfois en faillite ?

Buffet - encore lui - reconnaissait qu’il n’investissait que dans ce qu’il comprenait. Une blague avait cours il y a quelques années à Wall Street, au temps de sa splendeur : ” Si vous voulez parier, allez à Las Vegas. Si vous voulez traiter les dérivés, que Dieu vous protège”.

Sur le web :

Bloomberg : Credit Swap Disclosure Obscures True Financial Risk, 6/11/2008

The most comprehensive report on unregulated credit-default swaps didn’t disclose bets in the section of the more than $47 trillion market that helped destroy American International Group Inc., once the world’s biggest insurer.

A report by the Depository Trust and Clearing Corp. doesn’t include privately negotiated credit-default swaps that insurers such as AIG, MBIA Inc. and Ambac Financial Group Inc. sold to guarantee securities known as collateralized debt obligations. It includes only a “small fraction’’ of contracts linked to mortgage securities, according to Andrea Cicione at BNP Paribas SA in London.

New York-based DTCC’s data, released on its Web site Nov. 4, showed a total $33.6 trillion of transactions on governments, companies and asset-backed securities worldwide, based on gross numbers. While designed to ease concerns about the amount of risk banks and investors amassed on borrowers from companies to homeowners, the report may have missed as much as 40 percent of the trades outstanding in the market, Cicione said.

The data are “likely to underestimate the amount of net CDS exposure,’’ Cicione, who correctly forecast in January that the cost of protecting European companies from default would rise, said in an interview.

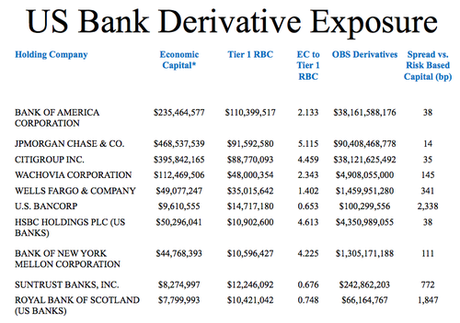

Exposition des banques US aux produits dérivés (août 2008)

Colonne Derivatives : Notionnel en milliers de dollars. Oui, le montant pour la JP Morgan se lit bien 90 Trillions. Soit 90 000 milliards de dollars.

Banque des Règlements Internationaux : Derivatives markets (pdf)

Page 103 : Statistiques sur les produits dérivés, arrétées au 31/12/07.

FDIC : Derivatives Risk in Commercial Banking, 26 mars 2003

La FDIC, l’organisme US garantissant les dépôts du système bancaire, donnait en 2003, à titre d’illustration sur les mécanismes mis en oeuvre, deux exemples de contrat de produits dérivés, avec une évaluation des pertes potentiellement encourues, destinée sans doute à refroidir les ardeurs des spéculateurs. Dans un cas, le risque est de 5,7% du notionnel, dans l’autre 34%.

Transaction Scenario 2 : A derivatives transaction example that illustrates how a derivative’s riskiness is related to the volatility of the factors that determine its value and the sensitivity of the derivative to changes in those factors.

Transaction 1 : An Interest Rate Swap

Party A agrees to pay party B a fixed rate of 6 percent and receive from party B the 3-month Treasury rate for a period of 2 years beginning November 15, 2000, on a notional value of $1 million. Party A would enter such a transaction either to profit from a view that rates were going to rise or to hedge a balance sheet position that was subject to erosion in value if rates were to rise, such as holding Treasury bonds. If the short-term rate falls, Party A will lose on its derivatives position. Assuming for simplicity that the 515 basis point decline in 3-month Treasury rates that actually occurred during this contract period was evenly distributed over the two years, Party A would have lost a little more than $57 thousand in the transaction-less than 6 percent of the notional value.

Transaction 2 : An Equity Contract

Party A agrees to pay party B a fixed rate of 6 percent and receive from party B the return on the NASDAQ composite for a period of 2 years beginning November 15, 2000, on a notional value of $1 million. Assuming, again for simplicity, that the almost 45 percent decline in the NASDAQ that actually occurred during the contract period was evenly distributed over the two years, Party A would have lost almost $343 thousand in the transaction-more than 34 percent of the notional value.

Article communiqué par Michel Santi

Illustration : croissance des produits dérivés, milliards de dollars, juin 2008, source Banque Internationale des Réglements (BIS)