Les marchés sont entrés en période de transition ; ils sont volatils parce qu’ils attendent une tendance. Elle ne se fera pas jour avant la fin de l’année :

- avec une nouvelle Présidence américaine qui donnera un cap différent de l’ère Bush ;

- la consolidation du système financier après les plans et les mesures colossales prises ;

- des précisions sur l’ampleur et la durée prévisible de la récession des pays développés ;

- sa traduction dans les secteurs économiques et dans les résultats des entreprises ;

- l’effet plus ou moins profond et plus ou moins déstabilisant sur les principaux pays émergents : Chine, Russie, Inde, Brésil, Nigéria, Iran…

Pour le moment, les inquiétudes sont grandes et avec quelque raison :

- l’ampleur des dégâts causés par le virus ‘crédits toxiques’ et par ses dérivés est mal mesuré et peut causer de nouvelles surprises dans le bilan des banques, des assureurs, systèmes de retraites et collectivités publiques ;

- la confiance mettra du temps à revenir dans le système de crédit, entre banques et auprès des investisseurs, notamment particuliers - et surtout lorsqu’ils s’interrogeront vers février-mars sur leurs portefeuilles, au reçu de leur bilan annuel ;

- les hedge funds ne vont pas s’écrouler, ils resteront néanmoins structurellement en contraction – or ce sont eux qui alimentaient le plus la liquidité globale des marchés ;

- les analystes doivent tout revoir de leurs évaluations de sociétés, sur de nouvelles bases incertaines, malgré leur tendance corporatiste au « tout va bien, il suffit de prolonger les tendances » ;

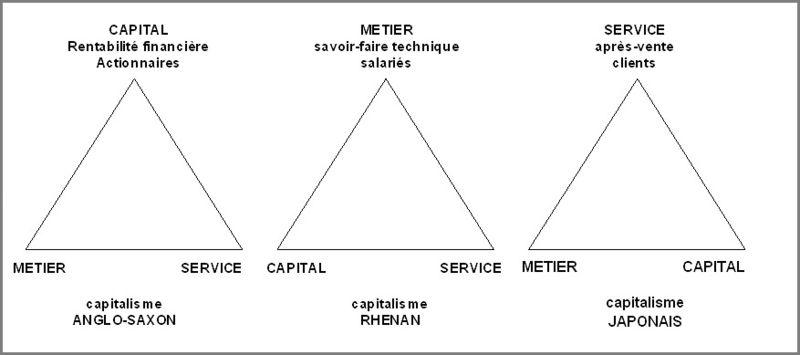

- le capitalisme est un système d’efficacité économique qui a fait ses preuves dans l’histoire et qui fonctionne tout-terrain – libéral ou autoritaire – il retombera sur ses pattes ;

- la nouvelle tendance sera cependant vers moins d’anarchie, donc moins d’innovations financières sans contrôle et moins de risques – donc de rentabilité – à tous les maillons de la chaîne (d’où la nécessité pour les analystes de tout recalculer en jetant à la poubelle leurs modèles et références passés…)

Tout commencera à aller mieux lorsque les valeurs financières se redresseront de façon régulière et moins volatile. Pour cela, il faut surveiller l’Euribor, taux des crédits interbancaires. Il doit revenir à des taux relatifs aux taux administrés plus raisonnable, signe que les banques se font de nouveau confiance entre elles et que la garantie ‘atomique’ des États a restabilisé le système.

Pour tous les clients qui ont investi en bourse comme on achète une maison – pour le long terme – il faut tenir les positions sans rien faire. Le temps efface les à-coups ; au niveau de crise actuel, il y en a pour 4 ou 5 ans. Car cette crise financière « systémique » est plus grave que les éclatements de bulles depuis 80 ans. Elle manifeste peut-être la dernière convulsion du grand cycle Kondratiev initié dans les années 1930, inaugurant un nouveau cycle de croissance long, tiré par l’innovation technologique et les pays émergents. Il verra la Chine supplanter les États-Unis peut-être vers 2050 ou 2100. Ces derniers ont fait preuve de leur incapacité à réguler désormais le système et une autre culture doit prendre le relai. L’Europe est aussi morcelée que les cités grecques et le prochain ‘Romain’ ne peut être la Russie, dont la démographie est dramatique et le retard économique patent. Ne reste que la Chine pour adapter le capitalisme à cette nouvelle ère… En « libérant » au maximum, les Américains ont montré que le rejet a priori de toutes règles, comme au Far-West) est anti-efficace. Tout système a besoin d’un minimum de valeurs nécessaires à son bon fonctionnement.

La transparence est la contrepartie de la liberté. Un marché efficace a des acteurs libres de choix, mais informés de ce qui peut déterminer ces choix. Or la généralisation des publications de comptes trimestriels, des engagements de gouvernance trop formels, de la comptabilisation en valeur de marché, des conseils d’administration complaisants par recrutement incestueux, de l’opacité des rémunérations des dirigeants (« golden hello », « golden good bye », « retraites chapeau », stock-options même en cas d’échec), la titrisation sans responsabilité sur les crédits réels dont les détenteurs ne connaissent plus la composition donc les risques, l’illisibilité des critères des agences de notation... – tout cela est contraire à la transparence.

Le raisonnable, que les philosophes antique du bien vivre opposaient à la démesure (y compris Confucius…) est la contrepartie de la durée. Modération dans la recherche de rentabilité : les ROE (return on equity, retour sur fonds propres) de 15 % - alors que la croissance de l’économie est autour de 3% - ne s’est faite qu’au prix d’une prise de risque (cela dépend évidemment des secteurs). La réduction de la base de fonds propres et le recours à l’endettement, au rachat et à l’annulation de leurs propres actions, trouve ses limites dans la fin probable du laxisme monétaire et dans la rareté probable des capitaux. Le coût du capital va augmenter, faute de liquidités abondantes et qui aient confiance…

Le système capitaliste devrait retrouver sa tendance naturelle à entreprendre, ce qui signifie croître en trouvant des capitaux pour investir et des spécialistes pour innover - ce que les Chinois savent faire par-dessus tout. L’hypertrophie des montages financiers et du levier complexe est probablement terminée pour un temps. L’égoïsme du profit sera contraint (par l’opinion douce ou par les États autoritaires) à tenir compte des intérêts de la communauté dans laquelle elle vit, de ses salariés (comme M. Ford le fit) et de l’environnement – sous peine de ne plus continuer à exister dans les pays développés. L’actionnaire lui-même a intérêt à cet équilibre durable : en dix mois, il se trouve avoir vu baisser de moitié la valeur de son portefeuille (-31.9% pour le Dow Jones mais -42.7% pour l’EuroStoxx), les dividendes suspendus ou réduits, la perte totale des actions en faillite.

Un nouvel équilibre est à venir ; il mettra quelques années pour émerger. D’ici là, les marchés resteront volatils, de moins en moins à mesure du rééquilibrage.

- Première étape : la confiance du système financier, mesuré par l’Euribor puis par le cours des financières ;

- Seconde étape : la récession et ses conséquences, mesurée par le cours du baril, le Baltic freight (cours du fret) et par le cours des valeurs industrielles ;

- Troisième étape : la géopolitique et la nouvelle présidence américaine, mesurée par le cours de l’or métal et par celui du pétrole.