Vous allez dire que je suis assez monomaniaque en ce moment, et qu'à part les subprimes, rien ne m'intéresse, mais avouez que le sujet en vaut la peine ! Je poursuis toujours mes recherches sur la faillite des régulations étatiques et régulateurs du même creuset qui ont abouti à l'actuel big bang financier mondial. Rien de très structuré à ce stade, juste quelques petits fragments d'information ici et là, que je vous livre en vrac:

Vous allez dire que je suis assez monomaniaque en ce moment, et qu'à part les subprimes, rien ne m'intéresse, mais avouez que le sujet en vaut la peine ! Je poursuis toujours mes recherches sur la faillite des régulations étatiques et régulateurs du même creuset qui ont abouti à l'actuel big bang financier mondial. Rien de très structuré à ce stade, juste quelques petits fragments d'information ici et là, que je vous livre en vrac:

> Les ratios bancaires sont ils déresponsabilisants ? - Vu sur un commentaire du blog "Koztoujours", une vedette de la blogosphère française, de la part d'un commentateur anonyme, mais dont les différentes interventions semblent constituer un vrai point de vue d'insider:

Vu de ma petite lorgnette de petit financier “corporate”, je me prends à penser que la main invisible a flanché par manque de liberté dans le système global.

Je m’explique, cette crise illustre l’absence de réflexion qu’induit une réglementation

Depuis Bâle I et maintenant Bâle II, le calcul du ratio de fonds propres rapporté aux prêts accordés par une banque n’est plus l’apanage de la direction de la banque mais le fruit d’un ratio imposé : Cooke, puis Mac Donough maintenant. L’effet d’une telle mesure, est qu’au lieu de penser “risque”, tout banquier qui se respecte pense Cooke et surtout à triturer ses engagements de façon à échapper aux contrôles de son autorité de tutelle et à prêter plus avec moins de capital. Une mesure bien intentionnée s’est donc transformée en une déresponsabilisation générale : je ne couvre pas mon risque mais je suis plus malin que la commission bancaire !

Réglementation encore, avec les agences de rating. Aves 3 agences “certifiées” au monde, nos financiers en sont revenus à un vieux syllogisme foireux : les agences de rating sont rares, or ce qui est rare a de la valeur donc les agences de rating ont raison. Après la démission Cooke, la démission Moody’s S&P Fitch etc…., plus besoin de réfléchir, je suis bordé vis à vis de mon comité de crédit, ah la sagesse des foules…, rateo ergo sum, AAA on y va…..

Maintenant juste une petite hypothèse : si personne n’avait fixé par décret le capital minimum des banques et si personne ne s’était mis en tête de noter le risque de crédit à la place du vrai preneur de risque quelle aurait été la forme de cette crise ?

Les réglementations qui tendent d'une part à déresponsabiliser les agents économiques et à substituer des obligations de moyens ("respecter le ratio de machin") à des obligations de résultats ("avoir un bilan sain compte tenu de mon business model") produisent toujours des résultats contraires à l'effet recherché.

> Agences de notation: un quasi oligopole de fait - Pour être agence de notation aux USA, et donc dans le monde, il faut obtenir un statut spécial délivré par la SEC, organe du gouvernement. Via "les échos":

Ironie du sort, c'est la Securities & Exchange Commission elle-même qui a indirectement instauré cet [oligopole de fait]. Elle a en effet accordé un statut spécial aux agences en 1975 après qu'elle leur eut confié l'analyse crédit des titres des banques et des courtiers pour déterminer leurs charges en capital. « Les régulateurs ont été à l'origine du (...) pouvoir exorbitant des agences de notation en décidant de sous-traiter à des organismes tiers ce qui était au départ une partie fondamentale de leur propre responsabilité », jugent Catherine Gerst et Denis Groven, ex-directrice générale et analyste associé de Moody's Investors Service France, auteurs de « To B or not to B, le pouvoir des agences de notation en question ». De fait, le statut NRSRO est désormais devenu incontournable pour les investisseurs et les émetteurs.

De fait, 7 licences furent accordées depuis 1975, et les fusions acquisitions ont réduit le nombre d'agences à 3. Mais ce n'est pas tout. Selon Wikipedia, l'usage des notes émises par ces agences est obligatoire pour pondérer le portefeuille d'actifs des institutions financières (banques, assurances,...) servant à couvrir leurs engagements:

In the United States, the Securities and Exchange Commission (SEC) permits investment banks and broker-dealers to use credit ratings from "Nationally Recognized Statistical Rating Organizations" (or "NRSROs") for similar purposes. The idea is that banks and other financial institutions should not need to keep in reserve the same amount of capital to protect the institution against (for example) a run on the bank, if the financial institution is heavily invested in highly liquid and very "safe" securities (such as U.S. government bonds or short-term commercial paper from very stable companies).

Vous me suivez ? Au lieu de permettre à des nouveaux entrants de remettre en cause la routine des rating agencies établies, l'état conforte leur monopole en rendant obligatoire l'usage de leurs notes dans l'évaluation des portefeuilles des principaux acteurs de la finance, et n'accorde de nouvelles licences qu'à des nouvelles agences ayant pu faire leur preuve, ce qui est quasi impossible puisque personne n'a intérêt à payer des agences de notation non agréées pour l'évaluation des actifs détenus...

Les agences de notation : encore une défaillance imputable en partie au régulateur, si bien intentionné. Mais non, voyons, "c'est une faillite du libéralisme !", on vous dit.

> Pour une fois, le modèle français est meilleur ! -- En France, l'essentiel du crédit immobilier est le fait de banques de dépôts qui se refinancent grâce aux comptes de leurs déposants, qu'il s'agisse de comptes courants, de comptes épargne, ou de comptes de titres (cf ce rapport sénatorial, annexe 5). Les "véhicules de refinancement spécifiques" (quel joli nom) qui seraient en quelque sorte nos "mortgage baked securities" ne représentent que 9% du refinancement: notre modèle est bien plus stable que celui en vigueur aux USA. Et pour cause: là bas, le Glass Steagall Act de 1933, seulement aboli en 1999, en prétendant imposer des barrières étanches entre les différents métiers de la banque, et cantonant l'action des banques dans leur état fédéré d'origine (sauf exceptions dûment règlementées), a empêché pendant 66 ans les banques américaines de diversifier leur portefeuille d'activités, et d'atteindre la taille critique suffisante pour auto-assurer correctement leurs risques. Et les 9 années de liberté retrouvée n'ont pas été suffisantes pour accomplir les nécessaires concentrations au sein d'un système bancaire archaïque comportant environ 9000 établissements.

Aujourd'hui, les deux dernières grandes banques d'émissions de titre encore en vie, Morgan Stanley et Goldman Sachs, se sont vendues ou sont en train de se vendre à des grandes banques de dépôt car c'est la seule façon de solidifier leur business model.

La réglementation US a donc empêché pendant 66 ans les banques américaines d'évoluer vers le business model dont le reste du monde a pu profiter.

A part ça, "la crise actuelle est la fille de la dérégulation ultra libérale", puisqu'on vous le dit !

> Faillite de la régulation ou du régulateur ? - Dans la série: "la régulation publique ne marche pas", parce que les lobbys régulés réussissent à négocier des arrangements dérogatoires avec le régulateur, l'on apprend que le soi disant "gendarme" du marché boursier US, la SEC, a accordé une dérogation aux fameux ratios prudentiels en vigueur à 5 banques.

The current excess leverage now unwinding was the result of a purposeful SEC exemption given to five firms.

You read that right -- the events of the past year are not a mere accident, but are the results of a conscious and willful SEC decision to allow these firms to legally violate existing net capital rules that, in the past 30 years, had limited broker dealers debt-to-net capital ratio to 12-to-1.

Instead, the 2004 exemption -- given only to 5 firms -- allowed them to lever up 30 and even 40 to 1.

Mazette ! Un levier multiplié par 3 par la bonne grâce d'un décideur public ! Et quelles ont été les 5 bénéficiaires de ce geste de faveur ? Je vous le donne en mille:

Who were the five that received this special exemption? You won't be surprised to learn that they were Goldman, Merrill,Lehman,Bear Stearns, and Morgan Stanley.

Et oui, les fameuses "big five", les 5 banques d'affaires les plus réputées de Wall Street, rachetées ou en Faillite. Bel effort de la SEC pour accélérer les concentrations dans le secteur bancaire.

A part cela, puisque la régulation du secteur bancaire a lamentablement échoué à remplir son rôle, "il faudrait plus de régulation", entend-on partout...

> Dans la série "Ils pensent comme moi" et, je vous l'accorde, ça vous fait une belle jambe, mais enfin, lorsque tout le monde crie "haro sur le libéralisme", cela fait plaisir de ne pas se sentir tout seul à tenter de hurler contre la meute:

Charles Wyplosz, sur Telos, une publication économique pluri-partisane (je veux dire: pas uniquement fréquentée par d'ignoble libéraux) très sérieuse :

"Les accords internationaux, dits de Bâle II, ont accouché d’une usine à gaz que ne comprennent ni les dirigeants des banques, ni les superviseurs. Ils ignorent les situations extrêmes, celles de crise, précisément le moment qui compte. Ils s’appuient sur les agences de notation, des entreprises privées qui ont comme clients les banques, et ont bien du mal à être juge et partie. Rien de ceci n’est du laissez-faire.

En fait, on pourrait presque se demander s’il n’aurait pas été préférable de ne pas avoir de réglementation du tout, comme au dix-neuvième siècle, plutôt qu’une réglementation qui crée une fausse impression de sécurité et, d’une certaine manière, engage la responsabilité des gouvernements – et donc celle de leurs contribuables – qui ont mis en place de mauvaises règles. Bon, là, j’exagère, mais le message est important. Les adeptes de plus de réglementation doivent d’abord faire la preuve que le remède est meilleur que la maladie."

---

Gerard Baker, rédacteur en chef adjoint du Financial Times, affirme que "plus de régulation n'aidera pas, mais au contraire ralentira le retour à la normale":

Nor is it the case, as capitalism's critics maintain, that the regulatory structure has been dismantled. On the contrary, the US system of financial regulation has been built up over the years into a staggering skyscraper of rules and institutions that induce a sort of governing paralysis.

The regulatory framework is not too small. It is a mess, multiplicated in many areas among different state and federal agencies, and completely lacking in others. It is developed on a base that was created in the 1930s to deal with a wholly different financial environment. Most of those still extant rules that deal, for example with commercial banks, are redundant, while others that should be in place to deal, for example, with investment banks, are not there.

(...)

The need is not for more regulation but for more relevant regulation, a more intelligent and targeted role for government that acknowledges the essential wisdom of markets but acts to protect the weakest from their excesses.

That might certainly mean a more active role for supervisors in examining bank balance sheets. But it is more likely to require not aggressive government intervention, but simply the insistence on better provision of information to avoid the chaos created in the past year because investors didn't have a clue about the quality of many of the assets that they held. And in some respects it might even require less public involvement in, or restraint of, the economy: for example, the dismantling of the US mortgage giants and perhaps less onerous restrictions on bank lending when the economy is contracting.

We certainly don't need a system based on the wholly implausible proposition that, in the end, government knows better than people.

---

"Certes", me direz vous, "mais enfin, M. Benard, tous ces produits dérivés auxquels personne ne comprend rien ne faudrait-il pas renforcer leur contrôle étatique ?"

Outre que l'on a vu avec quelle efficacité le contrôleur étatique faisait son travail, et avec quelle facilité il se laissait, disons, "influencer" (comment ça, j'ai pensé un autre mot ?), il est probable que la complexité de ces dérivés... dérive (je sais, à 2heures du mat', la qualité du français est en chute libre) de l'excès de régulations. Voici ce qu'en disait "Mindles H. Dreck" -- c'est un pseudo, un banquier souhaitant conserver un certain anonymat -- après l'affaire Enron en 2002 :

Insurance companies were a goldmine for derivatives salespeople in the last two decades, only slowing down in the late 1990s. The fundamental reason for this is not because insurance executives were stupid, but because they manage their investments in a thicket of proscriptive regulation. Insurance companies have to respond to their national regulatory organization (the NAIC), their home state insurance department and the insurance departments of states in which they sell or write business. They file enormous statutory reports every quarter using special regulatory pricing, and calculate complex risk-based capital reports and "IRIS" ratios regularly.

Even though the insurance industry has been heavily regulated throughout the entire post-war era, the incidents of fraud and financial mismanagement have been numerous and spectacular. Remember Marty Frankel? Mutual Benefit Life? For each of these cases that are in the news, there are many smaller ones you don't hear about. Some of that may be the nature of the industry, but it doesn't make a prima facie case for more regulation.

Regulators appear to spend far too much time looking at the instruments in insurance company portfolios instead of the portfolio as a whole. The rules vary by state, but insurance regulations generally penalize or forbid investing in lower quality corporate bonds and often equities. Generally, they distinguish between credits based on their S&P or Moody's rating (The NAIC has its own rating system, but it is about 95% consistent with the big agencies' ratings).

Insurance companies often need the yield of less creditworthy obligations. So derivative salesmen see an opportunity to engineer around the regulations. They package securities that substitute price volatility for the proscribed credit risk. Then the investor can be compensated for taking some additional risk, and the banker can be compensated for creating the opportunity. A simple example of this is the Collateralized Bond Obligation (CBO). A CBO is created by buying a bunch of bonds, usually of lower credit quality, putting them in a "special purpose vehicle" (SPV) and then issuing two or more debt instruments from the SPV. The more senior instruments can obtain an investment grade rating based on the "cushion" created by the junior debt tranche. The junior bond absorbs, for example, the first 10% of losses in the entire portfolio and only when losses exceed that amount will the senior obligations be impaired. The junior instruments, known as "Z-Tranches" become "toxic waste", suitable only for speculators and trading desks with strange risks to lay off (or, in a famous 1995 case, the Orange County California Treasurer).

A CBO is just one example of a credit rating-driven transaction, but most of them achieve the same thing - they decrease frequency of loss but increase the severity. So they blow up infrequently, but when they do it's often a big mess. Ratings-packaged instruments are less risky than the pool of securities they represent but often riskier and less liquid than the investment grade securities for which they are being substituted. As a result, they pay a yield or return premium (even net of high investment banking fees). That premium may or may not be enough to pay for their risk. But they pass the all-important credit rating process and are therefore sometimes the only choice for ratings-restricted portfolios reaching for yield. Therefore, these transactions enrich bankers and can often lower the risk-adjusted returns of constrained investors relative to those who can purchase credit risk directly.

(...)

Regulations that focus on complete disclosure are much more effective than those that attempt to dictate behavior, and they impose less of a burden on the regulated entity. The SEC has been constructive in this regard. Their disclosure requirements assist the existing private sector watchdogs (e.g. Morningstar, Fitch, buy-side analysts, the press, etc.), and make useful qualitative information available to everyone. If Enron had to disclose the books of its many affiliates, they never would have entered into all of these accounting-driven transactions. Contrary to many pundits assumptions, weather and energy-based derivatives don't seem to have brought down Enron (nor did similar transactions bring down LTCM). The catalysts for Enron's downfall are as old as the hills: Leverage and Deception. In fact, many of the scandals that involve complex finance come down to some combination of those two ancient perils.

So the answer is not to add one more vaguely described activity to the long-as-your-arm list of "no-nos", but to shine an ever brighter light on the books and let the buyer discriminate. To paraphrase Churchill, it's an imperfect system, but its better than the others.

---

Tyler Cowen, économiste de la George Mason University (qui a donné à l'économie deux Nobels, J.Buchanan et V.Smith), nous apprend que l'administration Bush, loin d'être la dérégulatrice folle dénoncée par les Obamanes de tout poil, a poursuivi les tendances hyper-régulatrices en vigueur avant elle:

Still, the Bush administration’s many critiques of regulation are belied by the numbers, which demonstrate a strong interest in continued and, indeed, expanded regulation. This is the lesson of a recent study, "Regulatory Agency Spending Reaches New Height," by Veronique de Rugy, senior research fellow at the Mercatus Center at George Mason University, and Melinda Warren, director of the Weidenbaum Center Forum at Washington University.

For the proposed 2009 fiscal budget, spending by regulatory agencies is to grow by 6.4 percent, similar to the growth rate for last year, and continuing a long-term expansionary trend.

For the regulatory category of finance and banking, inflation-adjusted expenditures have risen 43.5 percent from 1990 to 2008. It is not unusual for the Federal Register to publish 70,000 or more pages of new regulations each year.

70 000 pages par an ? Mais à part ça, la crise financière est une crise de la dérégulation, "puisqu'on vous le dit, bordel !"

---

Russell Roberts, du blog Cafe Hayek (à ne pas confondre avec "mon" institut Hayek de Bruxelles), a déniché un communiqué de presse de... 1997, où Bear Stearns se réjouit d'avoir contracté un deal avec Freddie Mac pour créer le premier fonds obligataire (security) gagé sur des prêts ouverts au nom du "community reinvestment act", déjà abondamment évoqué dans des articles récents. Ce premier fonds ne portait que sur 386 millions de dollars, mais nous savons qu'il a fait des petits... :

"The securitization of these affordable mortgages allows us to redeploy capital back into our communities and to expand our ability to provide credit to low and moderate income individuals," said Jane Henderson, managing director of First Union's Community Reinvestment and Fair Lending Programs. "First Union is committed to promoting home ownership in traditionally underserved markets through a comprehensive line of competitive and flexible affordable mortgage products. This transaction enables us to continue to aggressively serve those markets."

The $384.6 million in senior certificates are guaranteed by Freddie Mac and have an implied "AAA" rating.

Seule une pseudo-entreprise avec le soutien de l'état pouvait accomplir ce miracle: des prêts "pourris" notés AAA. Voilà ce qui arrive lorsque la garantie d'obligations foireuses est implicitement transférée sur le contribuable !

Toujours chez Cafe Hayek, une autre archive mémorable, celle d'un journaliste économique du New York TImes, assurément visionnaire, qui écrivait en 1999 :

Fannie Mae, the nation's biggest underwriter of home mortgages, has been under increasing pressure from the Clinton Administration to expand mortgage loans among low and moderate income people

(...)

Fannie Mae is taking on significantly more risk, which may not pose any difficulties during flush economic times. But the government-subsidized corporation may run into trouble in an economic downturn, prompting a government rescue similar to that of the savings and loan industry in the 1980's.

Bien entendu, aujourd'hui, le NYT hurle avec la meute contre la "scandaleuse dérégulation" des marchés. Mais en 1999, il soulignait les risques de l'interventionnisme de l'administration Clinton.

---

Yaron Brook, président de l'Ayn Rand Institute, revient quant à lui dans les colonnes de forbes.com sur le rôle absolument toxique du CRA, Community Reinvestment Act, loi votée sous Carter et renforcée sous Clinton (mais sans réelle opposition des républicains à l'époque, les clivages gauche droite ne s'expriment pas aux USA comme en France) -- Visiblement, l'état a cru qu'il pouvait jouer avec l'argent des banques en ignorant les lois de l'économie déduites de plusieurs siècles d'histoire bancaire, à en juger par cette citation sur les "critères de refus de crédits démodés":

The CRA forces banks to make loans in poor communities, loans that banks may otherwise reject as financially unsound. Under the CRA, banks must convince a set of bureaucracies that they are not engaging in discrimination, a charge that the act encourages any CRA-recognized community group to bring forward. Otherwise, any merger or expansion the banks attempt will likely be denied. But what counts as discrimination?

According to one enforcement agency, "discrimination exists when a lender's underwriting policies contain arbitrary or outdated criteria that effectively disqualify many urban or lower-income minority applicants." Note that these "arbitrary or outdated criteria" include most of the essentials of responsible lending: income level, income verification, credit history and savings history-- the very factors lenders are now being criticized for ignoring.

Mais si on vous le demande, ne l'oubliez surtout pas, "c'est une crise du libéralisme", vous me le répéterez 100 fois !

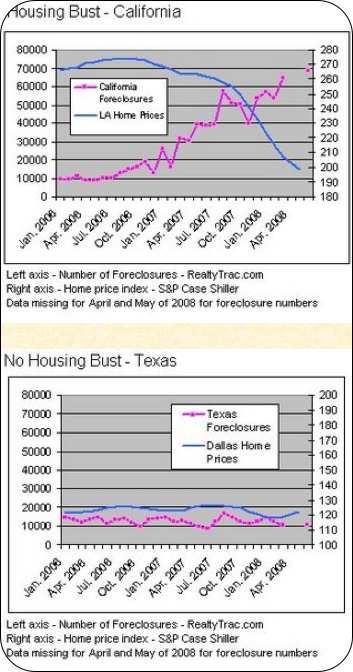

> Texas vs. California: Le graphique ci dessous parle de lui-même (trouvé via Brian Shelley):

Rappel : la Californie oblige depuis 1970 ses agglomérations à recourir à des réglementations du sol contraignantes (et qu'elle va renforcer) connues sous le nom de "smart growth policies", dont les effets néfastes ont été longuement développés sur le blog de mon livre (pub !). Au Texas, ces régulations sont prohibées par l'état, au nom du respect du droit de propriété.

A part ça, souvenez vous, la bulle immobilière est une bulle "ultra libérale", c'est (sûrement) écrit dans l'huma.

Je réédite cette citation de Wendell Cox dans une remarquable interview sur ce blog il y a quelques mois : "Had every US urban area had the type of land use regulation that was typical in the United States until the coming of smart growth , and the early signal of skyrocketing housing prices wouldn’t have been given to all these people. And we won't experience the current crisis, or at least not at the same level"

> La citation du soir: "To have the freedom to succeed, we must preserve the freedom to fail" - Par un sénateur républicain, Mike Pence, qui s'oppose au plan Paulson, déjà débattu ici.

> That's all folks !

---