Par Julien Pillot.

À mesure que des questions de société émergent et que de nouveaux défis s’imposent aux sciences et technologies, notre vocabulaire s’étoffe, s’adapte. Des termes qu’on croyait déjà bien connaître s’enrichissent de significations inédites, des mots récemment créés entrent dans le dictionnaire. D’où viennent-ils ? En quoi nous permettent-ils de bien saisir les nuances d’un monde qui se transforme ? De « validisme » à « silencier », de « bifurquer » à « dégenrer », les chercheurs de The Conversation s’arrêtent deux fois par mois sur l’un de ces néologismes pour nous aider à mieux les comprendre et donc de mieux participer au débat public.

En ces temps d’incertitudes économiques, le terme « stagflation » revient avec insistance dans l’actualité. Revient, car ce mot, contraction de stagnation et d’inflation, ne date pas d’hier. Attribué au politicien Iain N. Macleod pour décrire la situation économique de la Grande-Bretagne au milieu des années 1960, il a été repris par les économistes pour dépeindre celle de nombre de pays développés suite au choc pétrolier de 1973.

À l’époque, la hausse du prix du baril (de 4 dollars à 16 dollars) avait plongé l’ensemble des marchés dans une longue période de stagnation – voire de récession – du PIB, de forte inflation (soit l’augmentation de l’indice général des prix) et de hausse du chômage. Pour la France, voilà qui mit un point final aux Trente Glorieuses, période marquée par un grand dynamisme industriel et une forte augmentation du niveau de vie.

D’abord, les chercheurs en travaux économiques se sont évertués à mettre en évidence les deux principales causes de l’apparition d’une stagflation.

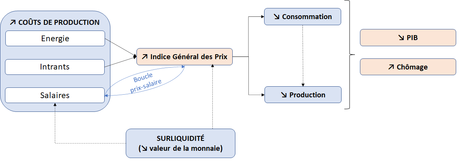

D’une part, l’augmentation du coût de l’énergie et/ou des intrants (les matières premières ou la force de travail, par exemple) induit une forte hausse des coûts de production qui concourt à la hausse des prix, au ralentissement de la consommation, et à celle de la production, du fait de perspectives de rentabilité dégradées.

D’autre part, les situations prolongées de surliquidité (soit la masse monétaire en circulation en excédent) finissent par dégrader la valeur de la monnaie.

Confrontés à l’inflation et l’érosion de leur pouvoir d’achat, les employés sont alors fondés à réclamer des hausses de salaire… qui finissent par soutenir la hausse de prix sous l’augmentation conjointe des coûts de production et de la demande. Une telle boucle prix/salaire se révèle donc néfaste à l’industrie dont les capacités de production et de création d’emplois sont durablement altérées.

Les deux effets conjugués conduisent à la hausse des prix, au ralentissement économique et à une augmentation du chômage, c’est-à-dire précisément une stagflation :

Dans les années 1970, la stagflation avait mis un coup d’arrêt aux politiques keynésiennes alors largement poursuivies dans les pays développés. Celles-ci reposaient sur la croyance erronée en une relation inverse entre le chômage et l’inflation (la fameuse courbe de Phillips) et un important interventionnisme de l’État. Les gouvernements menaient alors des politiques budgétaires et monétaires dites expansionnistes, via les dépenses publiques et la baisse des taux d’intérêt directeurs, pour soutenir l’économie.

Le caractère inopérant de ces politiques en situation de stagflation a ouvert la voie aux thèses monétaristes (portées notamment par Milton Friedman ou Edmund Phelps) selon lesquelles les agents économiques, anticipant une inflation future, négocient des hausses de salaire. Nous retrouvons alors la fameuse boucle prix/salaire, fruit d’anticipations qui valident une sorte de prophétie autoréalisatrice. Dès lors, en situation de stagflation, il convient de substituer aux politiques de soutien à la demande des politiques orientées vers l’offre (pour lutter contre le chômage), et d’adopter des politiques de rigueur (de façon à réduire l’inflation).

La stagflation nous menace-t-elle à nouveau comme le suggérait récemment la Banque Mondiale ? Il est vrai que certaines similitudes sont troublantes, comme la hausse du prix de l’énergie ou les difficultés d’approvisionnement. De leur côté, les banques centrales relèvent certes progressivement leurs taux directeurs, mais les taux réels restent pour l’heure trop bas pour corriger l’inflation.

Pour autant, s’il semble acquis que l’économie mondiale va connaître une période de récession, et que l’inflation pourrait s’installer durablement, le retour de la stagflation reste peu probable pour l’heure. Les tensions sur le marché du travail ne devraient pas alimenter de boucle prix/salaire, tandis que les investissements dans une industrie plus souveraine et la transition écologique offrent une perspective de soutien à l’économie. Reste que le retour de ce mot résonne comme la réminiscence d’un trauma collectif que les économies développées entendent bien ne pas revivre.

Julien Pillot, Enseignant-Chercheur en Economie (Inseec) / Pr. associé (U. Paris Saclay) / Chercheur associé (CNRS), INSEEC Grande École

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.